La blockchain Ethereum vient d’opérer le 15 septembre un changement dont vous avez forcément entendu parler, si le monde des blockchains vous est familier, en passant de la preuve de travail à la preuve d’enjeu (ou d'intérêt). Cette mutation va constituer un tournant pour les blockchains, mais est-ce pour le meilleur ou pour le pire ?

Que se passe-t-il ?

Jusqu’à présent, la blockchain sous-jacente à l’Ether utilisait le même paradigme (en français non informaticien : le même modèle) que la plupart des autres blockchains, à savoir la preuve de travail. Le 15 septembre 2022 à 8h42 (heure française), la chaîne est passée en mode Proof-of-Stake dans une opération appelée The Merge.

En résumant grossièrement, pour inscrire et valider une donnée dans une chaîne en mode Proof-of-Work, il faut trouver la réponse à une question mathématique demandant beaucoup de tests ou de calculs, afin de rendre difficile une modification non souhaitée de la chaîne. La recherche de cette solution s’appelle le minage, et le premier à trouver la réponse gagne une récompense (en cryptomonnaie, généralement). Le chaînage des blocs fait que plus la chaîne avance, plus les blocs anciens deviennent difficiles à modifier car il faut remonter dans la chaîne. Pour plus de détails, une très bonne explication se trouve ici.

L’avantage immense de ce choix est que tous les utilisateurs de la chaîne sont potentiellement capables de contribuer de manière équitable à la création de la chaîne, car la puissance de calcul n’influe « que » sur la probabilité de trouver la réponse au problème mathématique.

Une des conséquences est que si un participant réussit à obtenir 51 % de la puissance de calcul, il devient le maître de la chaîne ; c’est pourquoi les groupes de participants doivent ne pas être trop puissants, ce qui a par exemple conduit certains pools de mineurs de bitcoins à plafonner la puissance de chaque pool afin que personne n’atteigne cette barrière des 51 %.

Une grosse dépense énergétique

La très grosse contrepartie de ce modèle est le besoin de puissance de calcul, qui se traduit par la mise au point de composants spécialisés ou la monopolisation de certains autres comme des cartes graphiques, lesquels nécessitent une alimentation électrique conséquente. Pire encore, la plupart de ce qui a été calculé n’a servi à rien, à part à éliminer les solutions ne répondant pas au problème, et la grande majorité de la consommation électrique n’a donc eu aucun effet positif ou ne s’est pas traduite en production concrète utile.

De nombreuses cryptomonnaies se targuent d’avoir des sources d’énergies vertes, mais on voit aujourd’hui que cela ne suffit pas, et que la sobriété va nous tomber dessus : énergie verte ou pas, on en manque. Sans compter qu’on pourrait très bien arguer que l’énergie dépensée pour les cryptos pourrait être utilisée plus efficacement ailleurs… dans le moteur d’une Tesla, par exemple.

C’est quoi le PoS ?

Dans la preuve de travail, la puissance de calcul détermine la probabilité d’être le valideur d’un bloc ; dans une preuve d’enjeu (Proof of Stake ou PoS), ou preuve d’intérêt, la probabilité est déterminée uniquement par le nombre de jetons déposés par les candidats, c’est-à-dire qu’il faut mettre en gage un montant en cryptomonnaie pour pouvoir être choisi pour valider un bloc. S’il y a deux participants, que le premier apporte 50 ETH et le second 25 ETH, il sera décidé aléatoirement lequel des deux sera le valideur en affectant un poids de 50 au premier et 25 au second. Ainsi, le premier aura deux fois plus de chances d’être le valideur.

Source : ledger.com

Pour miser, il faut donc avoir des ETH et les bloquer (mettre en gage). Tant qu’ils sont bloqués, vous recevez des intérêts, afin d’inciter les utilisateurs à participer : il n’y a plus de récompense pour celui qui valide le bloc et ainsi tous ceux qui « investissent » sont récompensés. Plus besoin de miner, de chercher des solutions au problème de la preuve de travail, d’où l’énorme économie d’énergie.

Extinction de masse ?

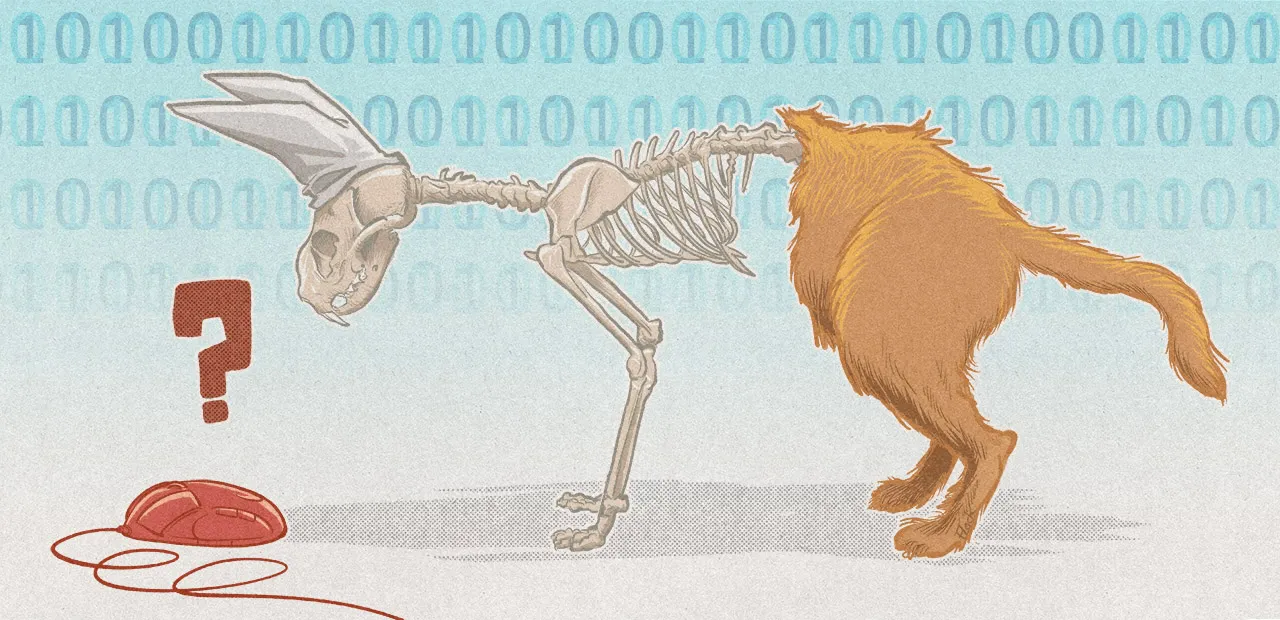

Certes, il est prématuré de parler de l’écroulement de l’écosystème des blockchains, mais certains éléments risquent d’inquiéter les promoteurs de ces technologies. Premier point : il n’y a pour l’instant toujours aucun cas d’usage pertinent pour les blockchains, quatorze ans après la création du bitcoin. Explication : cette technologie résout bel et bien certains problèmes, mais à ce jour aucun problème qu’une autre technologie ne traite déjà et à moindre coût, notamment via le mécanisme de tiers de confiance, comme les certificats. L’usage principal des cryptomonnaies reste hélas la spéculation.

À côté de cela, le besoin de s’affranchir d’un tiers de confiance date de la crise des surprimes de 2008, avec la crainte de l’effondrement du système bancaire mondial où les banques ont ce rôle. Et aujourd’hui, ce scénario est devenu beaucoup moins crédible et donc moins probable, ce qui diminue mécaniquement l’attrait pour les cryptomonnaies.

Peut-être que dans le futur cela reprendra, mais force est de constater que les cryptomonnaies sont dans un cycle de baisse, et les usages soi-disant nouveaux comme les NFT n’ont pas réussi à redonner un coup de fouet à la popularité des cryptos, faute de proposer une réelle utilité aux blockchains.

Pire encore, même quand les cryptos sont utilisées pour ce à quoi elles ont été conçues, l’usage actuel est anecdotique ! Au Salvador, où les cryptomonnaies ont été promues en fanfare (presque au sens propre) par le président Nayib Bukele, seuls 2 % des échanges ont eu lieu en cryptomonnaies, au point que le FMI risque de devoir mettre la main à la poche pour renflouer les caisses de l’État, d’après le magazine Fortune. Quoiqu’on dise des qualités et défauts des cryptos, les gens n’adhèrent pas alors que le concept est maintenant ancien et établi.

Où on en revient encore à des jetons

Le passage au PoS, va constituer une avancée majeure pour les cryptos, en termes d’économie énergétique, avec des promesses de réduction de la consommation de 99,95% selon la fondation Ethereum (rappelons l’estimation de consommation de 150 TWh pour l’ensemble des cryptomonnaies selon l’Université de Columbia).

Source : Ethereum Foundation Blog

Présenté ainsi, le gain énergétique est flagrant. Et il y a fort à parier que d’autres cryptomonnaies vont suivre, vu la tendance actuelle. Si cela semble une très bonne nouvelle pour leur essor, réfléchissons un instant aux conséquences d’un tel choix.

En premier, le choix du PoS pour la chaîne Ethereum n’est pas anodin : c’est une des chaînes les plus actives, et ce choix est probablement le plus adapté et le plus raisonnable pour l’avenir. Ce concept de Proof-of-Stake va donc sûrement faire des émules.

Mais fonctionnellement et conceptuellement, la différence est de taille : la validation se retrouve de facto aux mains des plus gros porteurs d’ETH. Le fonctionnement se calque donc sur les systèmes plus classiques, comme celui des banques (même s’il n’est pas totalement similaire), mais avec des tiers de confiance de fait (les gros porteurs d’ETH).

Dans ce cas, que deviennent la décentralisation et l’équité apparente des cryptos actuelles (déjà mise à mal via les pools de minage) ? Les utilisateurs trouveront-ils encore leur intérêt à participer à de telles chaînes ? Ne risque-t-on pas de se retrouver dans une situation similaire aux blockchains privées, comme celles basées sur Hyperledger, où la validation est confiée à un gestionnaire (par construction cette fois) ? Ces blockchains n’ont pas trouvé leur public. Cette centralisation partielle via la preuve d’enjeu conviendra-t-elle à l’esprit libertaire de nombreux utilisateurs des cryptos ?

La SEC s’en mêle

Certains actifs tombent, en raison de leur nature, dans le périmètre de la SEC (Securities and Exchange Commission). Cela paraît contraignant à certains, mais l’objectif de la SEC est d’éviter que le monde de la finance ne se transforme en far west pour les investisseurs.

À ce jour, les cryptomonnaies à preuve de travail ne passent pas le test de Howey permettant de déterminer si un actif est une valeur mobilière, et ne sont pas considérées comme des actifs supervisés par la SEC. En revanche, les ICO sont déjà considérés la plupart du temps comme tels, ce qui a refroidi bon nombre des investisseurs.

Or, peu après The Merge, Gary Gensler, président de la SEC, a prévenu : l’Ether sous sa forme Proof-of-Stake était susceptible d’être considéré comme un actif entrant dans le périmètre de la SEC. En effet, un des critères principaux de ce test, à savoir une promesse de profit pour le contributeur, qui n’était pas remplie pour la preuve de travail (où le gain était probabiliste), semble l’être pour la preuve d’enjeu, puisque mettre en gage de l’Ether rapporte des intérêts. Le test de Howey comporte d’autres critères, mais ce critère précis qui écartait les cryptos habituelles serait rempli par l’ETH façon PoS !

Si l’Ether devenait une valeur mobilière, on imagine les conséquences à la fois sur cette chaîne et sur l’avenir de la preuve d’enjeu, laquelle semble aujourd’hui la seule alternative à la dépensière (en énergie) preuve de travail.

Que vont devenir les mineurs ?

Ceux qui ont investi en masse dans du matériel de minage coûteux sont évidemment opposés à ce changement, puisque leur puissance de calcul devient inutile pour l’Ether Proof-of-Stake. Le résultat logique, déjà vu à plusieurs reprises dans le monde des cryptos (ne serait-ce qu’avec le Bitcoin Cash en 2017, mais aussi pour l’Ether en 2016 à la suite d’un piratage), est un fork. L’ancienne chaîne Ethereum va continuer ainsi à fonctionner sur le mode de la preuve de travail. La cryptomonnaie associée deviendra ETHW (et non ETH comme indiqué par erreur dans une version précédente de l’article).

Cours de l’ETH et de l’ETHW au 21/09 (source coinmarketcap.com) : Pas tout à fait la même chose…

Suite à ce fork, l’ETH en preuve de travail va vivre sa propre vie et avoir un cours distinct de l’Ether 2.0, ce qui pourrait miner (avec jeu de mot) la rentabilité des mineurs et engendrer pas mal de casse, avec un recentrage prévisible sur les mineurs professionnels et pas mal de dégâts chez les mineurs occasionnels. L’Ether était une des cryptomonnaies les plus rentables pour les mineurs, mais est-ce que cela va durer ?

Commentaires (42)

#1

Du coup avec le Proof-of-stake, plus tu as d’unité monétaire que tu peux “bloquer” , plus t’en gagne sur le long terme… Ca me rapelle un truc, ça, mais quoi ?

#1.1

Mhh… l’épargne bancaire? :P

#2

C’est quoi un ICO ?

#2.1

https://fr.wikipedia.org/wiki/Initial_coin_offering

#2.2

La plupart du temps : une escroquerie.

#3

Reste qu’en l’état, l’indexation de la valeur des crypto-monnaies (dont le nom est mauvais, car ce n’est pas une monnaie mais plutôt un actif, plus proche de titres boursier que de billets de banque) se base sur une quantité d’énergie consommée…

En achetant un bitcoin, j’achète donc une quantité d’énergie consommée, aujourd’hui valorisée à 20k€, ce qui est simplement une aberration,

Je suis bien d’accord que la bourse n’est pas forcément mieux, on l’a vu en 2008 avec des sub-primes qui prennent de la valeur alors que basées sur des dettes en défaut. Mais il y a bien eu correction avec un effondrement de masse. Mais la bourse et les systèmes bancaires, bien qu’énergivores eux aussi, sont tout de même loin de la consommation stupide de cette utilisation de la blockchain.

Parce que la blockchain, quand on essaye pas d’en faire une représentation de valeur financière, ça a un réel intérêt quand même pour qui recherche une traçabilité absolue et décentralisée.

Je suis pas sur qu’on gagne a conserver les crypto-monnaies. A une époque où on entame une décroissance inévitable et où la priorité est à l’efficacité, ce système qui profite principalement à la spéculation et au blanchiment d’argent représente pour moi plus du parasitage qu’une réelle avancée.

#3.1

Un billet de banque est également un actif (qui représente une fraction de valeur de la richesse du pays).

#4

Comment ça se passe lors du fork ?

Parce qu’au final ça semble dupliquer les coins sur les deux branches : l’ancienne et la nouvelle.

Tant que la valeur de l’une des deux ne s’écroule pas bien sûr

#5

Petit commentaire sur le texte lui-même, en espérant que l’auteur en tirera quelque chose d’utile.

L’article rassemble des informations intéressantes mais me semble un peu décousu. Je peine à trouver la cohérence globale, et notamment l’articulation des différentes sections. Par exemple, je ne comprends pas le rapport entre la section « extinction de masse » et le reste de l’article. Ma meilleure hypothèse est qu’elle sert à exposer un contexte difficile pour les cryptomonnaies qui pousse à un changement de modèle, mais ce n’est vraiment pas clair.

#5.1

Suis d’accord avec ton commentaire, mais ça ne m’a pas empêché d’apprécier l’article de bout en bout

#6

Comment ca se passe au niveau du fork entre ETH et ETH2. Que deviennent les ethereum : ils ne sont pas dupliqués quand même. C’est a chaque utilisateur de décider où va son stock entre les deux variantes?

Aussi, le PoS c’est bien énergétiquement, mais ca n’enrichit que les plus riches qui sont dans la crypto depuis longtemps. Ca n’incite que très peu les néophytes a s’y lancer je trouve.

#6.1

A la base le but des blockchain ce n’est pas l’enrichissement via la spéculation

L’idéologie de base était de créer une monnaie sécurisée qui n’était pas contrôlée par les états pour pouvoir faire des échanges.

Je pense que les riches ont toujours été avantagés dans la spéculation (possibilité de manipulation du marché à un certain niveau).

Pour le fork je ne sais pas, mais il n’y a pas de soucis à les dupliquer, vu que ça ne vaut rien (facilité d’écriture), il suffit de dire que tous ceux qui ont 1 ETH reçoivent 1 ETH2 et de laisser le “marché” décider de la valeur des ETH et des ETH2 (si c’est le cas, le but est que l’ETH n’ait plus de valeur financière à terme)

#6.2

Dommage que ce qui compte ce soit les faits, et pas les vœux pieux… 😅

#7

Oui c’est une duplication à 1 pour 1. La valeur de chaque ne joue absolument pas, peut y avoir une crypto qui vaut 1 milliard et l’autre 0,00001, ca ne changera rien à ce niveau.

Il y a duplication à 1 pour 1 sur le fork. Ca se passe toujours ainsi, et c’est comme ca que ca s’est passé lorsque ETC a fait scission avec ETH.

#8

Très sympathique cet article ! J’ai tout lu avec intérêt. Merci

#9

Mais donc pour un “court” moment, tous les possesseur d’ethereum ont le double d’actifs ? Par exemple, les premiers à vendre leur ETH se font du pognon au taux nominal mais ont encore exactement la même valeur en ETH2 ? Bien entendu, le temps que la fluctuation des cours se calme.

Donc si quelqu’un a une bonne vision (dans mon exemple un effondrement d’ETH et un équilibre/montée d’ETH2), il s’est fait plein de dollars en échangeant ses ETH car il a été plus rapide que les autres mais a toujours la même quantité de “richesse” en ETH2 qu’auparavant?

Ca me semble vraiment bizarre quand même comme fonctionnement.

#9.1

Les seuls à y perdre sont ceux qui achètent de l’ETH pour le revendre après.

Donc pas de soucis.

Quand quelqu’un vend un crypto, il ne la vend que si quelqu’un d’autre l’achète.

Et si quelqu’un joue à la spéculation sans suivre les informations sur le domaine, il mérite de perdre de l’argent.

#10

En fait dans un système comme dans l’autre, ce sont toujours les plus riches qui sont avantagés. C’est rassurant de voir que c’est partout pareil

#11

Il n’y a pas forcément la même valeur. S’il n’y a pas d’acheteur, le prix s’effondre dans la foulée.

D’ailleurs ETHPow est listé depuis plus d’un mois, il n’a jamais atteint les 140$.

#12

Donc la cryptomonnaie qui à la base a été “inventé” pour contrer certaines dérives du système monétaire étatique et mondial a créé ses propres dérives et problèmes.

Finalement le problème n’est pas tant le système que l’humain qui essaie en permanence de trouver des moyens de le contourner à son avantage.

#13

C’est plus clair après quelques pintes

En fait les actifs détenus (= titres) ne sont pas vraiment assimilables à des quantités de richesses sauf et seulement sauf au moment de leur vente. C’est la différence entre la cotation et la valeur d’un titre : le cours n’a de valeur que lors d’une transaction.

Si tu veux acheter une bière “ETH” et qu’on te propose aussi une bière “ETH2”, tu n’as assez d’argent que pour une seule pinte : la duplication est donc bien due à celles que tu as bues auparavant.

CQFB

#13.1

Sauf si tu achètes la bière ETH et que tu la revends à quelqu’un d’autres avec un plus-value qui compense l’achat d’un ETH2 supplémentaire. Ainsi tu peux avoir 1 ETH et 1 ETH2 :)

Pourquoi l’acheteur n’aurait-il pas acheté 1 ETH et 1 ETH2 alors ? Ben, parce qu’il veut 1 ETH et qu’il n’aime pas l’ETH2 et qu’il considère qu’il ne pourra pas revendre l’ETH2.

A moins bien sûr s’il savait que tu voulais les deux variations de pintes. Auquel cas, il aurait pu investir sur 1 ETH et 1 ETH2 afin de te les enlever du zinc (celui qui lui aurait coûté la même chose s’il te l’avait acheté comme dans l’alinéa précédent), créer la pénurie et te la revendre avec le surplus que tu t’aurais fait autrement. Ainsi, c’est lui qui aurait 1 ETH au prix d’un 1 ETH et toi une ETH2 au prix de 2 ETH2. Le barman aurait fait un bénef d’une ETH2. Mince, on a spéculé les prix… :)

#13.2

Sauf qu’il n’y a pas de barman

#13.3

Ah bon, et qui a vendu à l’autre l’ETH2 qu’il voudra te revendre ? :)

Enfin, bon, désolé, je suis à un taux ETHilique à la limite de la législation et j’ai plus de coin pour faire un shoot again.

#13.4

L’ETH2 a été créé lors de la duplication.

Si j’ai bien compris les ETH2 supplémentaires seront créé et distribués à ceux qui mettent des ETH2 en gage.

Donc pas vraiment de barman.

Si j’essaie d’illustrer ça avec une bière (compliqué), tant qu’elle est fermée (mise en gage) pas de soucis, sa valeur ne baisse pas (c’est une bière qui ne périme pas …).

Si on te la sert dans une pinte (plus en gage), petit à petit elle va s’évaporer (perte de valeur car de nouveaux ETH2 sont fabriqués constamment).

#14

Il y a un truc qui n’est pas expliqué dans l’article : comment marche la preuve d’enjeu, sans tiers de confiance ?

#14.1

Comme avant : pour espérer falsifier un bloc, il faut, statistiquement, posséder plus de 50% des ETH mis en gage.

#14.2

Bah non, c’est pas comme avant. En PoW, pour prouver que tu as fait le travail, tu donnes le nonce qui donne le bon hash, et automatiquement ça prouve de façon décentralisée que tu as fait le travail. En montrant le résultat du travail, ça prouve de façon non-équivoque que tu as fait le travail.

Mais là, en PoS, qui vérifie ton enjeu ? Qui choisit aléatoirement parmi tout le monde qui va valider le bloc ? Ce serait bien d’avoir une idée de l’algo utilisé pour que ce soit décentralisé et sûr.

#14.3

https://ethereum.stackexchange.com/questions/66572/how-does-the-network-validate-a-block-in-pos

Honnêtement, je n’ai pas tout compris. Mais il y aurait plusieurs niveau de sécurité.

Une transaction est proposée par le “validateur” et est ensuite attestée par plusieurs “assesseurs” (les assesseurs sont choisis parmi les candidats n’ayant pas été choisir pour être le validateur).

Le risque pour le validateur serait de perdre tous ses ETH mis en gage en cas de proposition frauduleuse. (et l’assesseur peut perdre les siens aussi en cas de mauvaise attestation).

En gros, une proposition est validée plusieurs fois par plusieurs acteurs différents.

#15

Mouais. On l’a répété en large et en travers, mais en PoW aussi: les plus gros mineurs gagnent plus, et peuvent investir cela dans plus de matériel de minage. Ce sont aussi les plus riches (en énergie ou matériel) qui s’enrichissent. La différence est ici que seuls les capitaux ETH sont considérés.

#16

Ce n’est pas pour faire de la pub mais un collègue a écrit un article plutôt intéressant sur notre Bonding Curve qui permet de déterminer le prix d’achat et de revente d’un token et qui privilégie les primo-accédants plutôt que les plus riches. Cela permet de mettre tout le monde sur le même pied d’égalité lors du staking.

Je serai intéressé de voir ce que la communauté Next Inpact en pense !

https://medium.com/founders-dao/how-founders-dao-reinvented-the-bonding-curve-4dbbfbdcdd82

#17

J’ai trouvé votre article très intéressant et didactique. Beaucoup d’informations pour les gens comme moi intéressés par la technologie mais peu aux crypto monnaies. Bravo.

#18

Début intéressant, la suite est très tres orientée … Dommage.

#19

#20

L’avantage d’avoir d’être riche c’est essentiellement d’avoir de l’argent à placer. Pour manipuler les marchés c’est pas forcément une question de richesse (et ce n’est pas ce que font les “riches” pour l’essentiel) mais d’influence.

Si tu peux placer quelques millions d’euros, tu récupères plus d’argent (en cas d’investissement réussi bien sûr) que si tu peux en placer 1000 :-) .

#20.1

Oui, mais je pensais dans le contexte particulier des cryptos. Vu qu’il n’y a pas de régulation les riches peuvent utiliser tout leur arsenal pour manipuler les cours.

C’est un mauvais exemple, mais Musk l’a fait avec le doge coin (et aussi avec le BTC via Tesla). Je pense que si un gros (ou plusieurs si ils se coordonnent) vendent d’un coup tous leurs assets ça fera baisser le cours.

Ensuite si ils achètent d’un coup ça refera monter (c’est un peu simpliste, mais je pense que pour certaines cryptos ça peut fonctionner).

#20.2

Dans un cas comme l’histoire de Musk, c’est tellement visible qu’à ce niveau-là on n’est plus dans la manipulation de marché en douce.

Dans son cas, en a-t-il vraiment tiré profit ? Je me demande si ses tweets sur le sujet n’ont pas été émis factuellement ou presque naïvement (au moins les premiers) ou sans penser que l’influence pouvait continuer à être notable, si on suppose qu’il y est pour beaucoup.

#20.3

Pour le doge, je ne sais pas. J’ai envie de croire qu’il a fait une expérimentation et que ça a mieux fonctionné qu’il ne le pensais. Mais du coup il n’y a pas gagné énormément.

Par contre le jeu de tesla avec le BTC je suis persuadé que c’était de la manipulation réfléchie.

#21

Je maintenais une température descente dans mon bureau l’hiver en minant un peu d’ETH ( 150W, 24h/24), cet hiver mon mode de chauffage sera beaucoup moins rentable :(

#22

Si tu continues à miner de l’ETH, je confirme

#23

Vous l’avez notifié à Fabien Roussel , celle ci ? pas mal …

#24

Merci Jean pour votre article. Vous savez rédiger de manière facile à lire et vous avez les idées claires.