Les néo-banques regardent à leur tour du côté des cours de collèges et lycées pour accompagner leur croissance et gagner de nouveaux clients. Une petite dernière se lance : Vybe. Pour convaincre, elle mise sur sa gratuité et des récompenses. Un bon plan pour ses clients comme pour elle ?

Qu’elles soient traditionnelles, en ligne ou mobiles, les banques ont une même préoccupation : attirer de nouveaux clients et les conserver le plus longtemps possible en leur proposant régulièrement de nouveaux produits.

Les jeunes, ces primo-accédants en puissance

Pour les banques de détail, c’est-à-dire celles visant les particuliers avec des produits généralistes (comptes courants et moyens de paiement, un peu d’épargne et de crédit), la solution passe par la séduction des enfants de leurs clients. Une manière de convaincre ces derniers de venir ou de rester.

Les acteurs traditionnels sont rodés depuis longtemps à cet exercice, proposant un livret d’épargne à la naissance du petit, une carte de retrait pour faciliter les dépenses de l’enfant lors de ses premières vacances loin du nid, un petit bonus en cas de mention à un examen, etc.

Après tout, ils auront ensuite un premier emploi, leur propre voiture, un appartement ou une maison. Peut-être en devenant propriétaire. Être là dès leur plus jeune âge c'est aussi s'assurer d'avoir plus de chances de les accompagner dans ces étapes. Une mécanique bien huilée, où les néo-banques agissent comme un grain de sable.

Les jeunes clients d'aujourd'hui alimenteront les géants de demain

Car les nouveaux clients sont moins fidèles et plus volatils que leurs parents. La mobilité bancaire et l'offre pléthorique, de plus en plus complète, aidant. Il faut donc répondre à leurs attentes. Chacun y va alors de son service bancaire un peu plus ciblé vers les jeunes... même les « néo ».

Après une phase de conquête des technophiles, CSP+ voyageant régulièrement et autres early-adopters, ces banques nouvelle génération se mettent peu à peu à viser cette clientèle. Assez ironiquement, celles qui ont voulu casser le modèle bancaire en reviennent finalement aux mêmes bonnes vieilles recettes.

Elles ont ainsi presque toutes lancé une offre « Junior » directement sous leur marque ou non, parfois réservées à leurs clients. Mais il y a aussi de nouveaux acteurs qui entendent bien se faire une place de choix sur ce marché en adoptant les codes et mécaniques qui plaisent aux jeunes, avec des offres exclusivement pensées pour eux.

C'est le cas de Vybe, « la banque pour ados » qui se lance ce 30 septembre. Signe des temps, elle fait le buzz depuis le printemps dernier sur Instagram (@vybecard) avec près de 55 000 followers. Dont autant de futurs clients ?

Cashback et petits avantages

Elle est pour le moment réservée exclusivement aux 13 à 17 ans. Une version pour adultes est bien prévue, mais n’ouvrira que dans quelques mois. Elle propose un compte bancaire classique avec son propre IBAN pour y recevoir de l’argent de la famille, d’amis ou d’un petit job d’été et ne pas dépendre uniquement des parents.

Offre pour jeune oblige, aucun découvert n'est possible. Elle est fournie avec une carte bancaire Mastercard sans contact à autorisation systématique (personnalisable d'ici quelques mois). L'entreprise insiste sur sa gratuité et l'absence de frais, même à l'étranger.

Attention tout de même, la FAQ précise que « les 3 premiers retraits en distributeur sont gratuits, et facturés 1 euro par la suite ». Une mécanique logique du fait des commissions d'interchange.

Vybe propose, comme Lydia et d’autres, un transfert de fonds instantané entre porteurs de cartes par SMS. Mais aussi du cashback. À chaque fois que l’adolescent dépense de l’argent dans l’une des 30 enseignes participantes, il récupère une partie de la somme et peut alors soit la dépenser, soit la mettre dans un système d’épargne. Cette cagnotte peut également être alimentée en arrondissant les dépenses à l’euro supérieur.

Des mécaniques déjà vues ailleurs, mais qui ont fait leurs preuves et sont en général appréciées des clients. Pour le moment, aucun système de paiement mobile à la Apple/Google/Samsung Pay n'est proposé.

À peine lancée, déjà un succès auprès de sa cible ?

La banque est gratuite pour l’adolescent et ses parents, que ce soit pour la gestion du compte ou l’émission de la carte. En réalité, elle compte sur son système de cashback pour se rémunérer en prenant une commission auprès des commerçants sur chaque achat effectué avec l'une de ses Vybecard.

Elle approche déjà certains indépendants à Paris et dans la petite couronne pour augmenter le nombre de lieux où sa carte est acceptée. Avant même le lancement, Vybe avait reçu 190 000 précommandes et assure en recevoir 1 000 de plus par jour. Le PDG, Vincent Jouanne, nous précise que 30 000 cartes sont déjà prêtes à être expédiées.

Pour assurer sa promotion, l'entreprise mise également sur ses ambassadeurs. Comment le devenir ? « Il te suffit d’activer le mode ambassadeur directement via la pré-app. En tant qu’ambassadeur tu représenteras Vybe partout où tu iras et Vybe te confiera des missions par email 🤫 ». Oui, en 2020 les banques utilisent des émojis.

Il y a bien entendu du parrainage (2 euros). Comment est-il financé ? « Grâce à notre levée de fonds [2,2 millions d'euros en juin dernier, nldr], il fait également partie de notre budget marketing. Il représente l’argent que nous sommes prêts à dépenser pour obtenir un nouveau client ». Une forme de transparence dans la communication dont il faudra voir si elle perdure avec le temps, et lors d'éventuels problèmes.

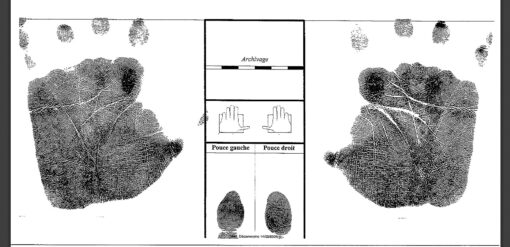

Les futures Vybers devront passer par la procédure d’enrôlement traditionnelle, même si celle-ci a été revisitée du fait qu’ils soient mineurs. Pour devenir définitivement client de la banque, il faut produire une pièce d’identité de l’enfant, une d'un parent, un livret de famille ou un acte de naissance pour prouver la filiation, un justificatif de domicile et une vidéo du parent pour vérifier qu’il correspond bien à sa pièce d’identité. Une étape complexe.

À quel point la startup arrive à transformer l'essai ? L'enjeu sera aussi que les clients utilisent sa carte autant qu'espéré. Ces derniers devront être convaincus, car les acteurs sont nombreux, le passage d'un service à l'autre aisé pour ces utilisateurs qui n'ont pas (encore) pléthore de prélèvements à migrer en cas de changement.

Un contrôle parental très (trop ?) poussé

Mais le service a un autre atout dans sa manche : il veut convaincre les parents. Dans les faits, ce sont toujours eux qui ont le dernier mot au sein de Vybe. Ils disposent d'un accès privilégié au compte de leur enfant, dans une mesure qui va largement au-delà de ce que proposent les concurrents. Parfois un peu trop ?

À partir de son portail dédié, et bientôt d'une application, le parent peut : bloquer la carte, limiter les achats par montant ou par fréquence, interdire les achats sur Internet ou par secteur et interdire le cashback. Et surtout, il est averti par SMS ou par e-mail de la moindre dépense effectuée par le mineur.

À l’âge où celui-ci ne rêve que d’indépendance, il n’est pas évident que cette surveillance constante ne lui fasse pas préférer les espèces, elles, intraçables.

Des concurrents déjà positionnés

Si dans un premier temps, Vybe ne s’intéresse qu’aux adolescents, ce n’est pas la première néo-banque ni la première fintech à viser ce marché. Xaalys et Pixpay se sont lancés sur ce secteur en 2019 avec une offre similaire, sans cashback, mais facturés à 2,99 euros par mois et par compte.

Nickel décline une version jeune de sa carte pour 20 euros par an (comme la carte adulte), avec un contrôle possible de l’adulte, mais moins instantané. Et les principales banques en ligne comme Boursorama avec son offre Kador proposent un compte courant lié à une carte à autorisation systématique pour l’adolescent, à condition que le parent ait déjà un compte chez eux, le plus souvent gratuitement.

De même, Revolut propose des comptes Junior, ouvrables eux dès 7 ans, pour les enfants de tous ses clients. Dans les cas où parents et enfant sont dans la même banque, à la majorité de ce dernier, le compte passe en version classique quasi automatiquement. Et un client de plus déjà conquis !

Commentaires (14)

#1

Moi j’ai inscrit mon mini moi à Kard (avant que ça devienne payant pour les nouveaux abonnés). Je trouve pas mal le contrôle presque total pour les premiers pas. Après, je trouve que passé 15⁄16 ans ça devient un peu intrusif.

#2

https://reports.exodus-privacy.eu.org/fr/reports/com.vybecard.vybe/latest/

8 pisteurs

50 permissions

Les permissions peuvent se justifier. Mais Facebook Ads non.

Pourquoi une banque impose l’installation d’un logiciel propriétaire sans que ça ne choque personne ?

#2.1

ça doit sans doute être pour le pixel de conversion de leurs campagnes Facebook (ils font la pub sur Facebook et veulent voir si cela a mené à une transformation en client). Mais oui ça reste de toutes façons un problème (assez général, on en reparlera )

)

#3

Je suis le seul choqué par le fait d’avoir un enfant de 13 ans avec une CB ?

#3.1

En quoi c’est choquant ? C’est bien plus sûr que du liquide, c’est gérable à distance, …

#3.2

Bah au contraire, tu peux lui apprendre tot que c’est pas un objet magique pour acheter illimité, la gestion d’un budget, etc… histoire qu’il ne devienne pas un acheteur compulsif à 18 ans

#3.3

Pour avoir été un ado bloqué avec une carte de retrait, je te confirme que ça évite pas mal de problèmes en fait. D’abord, l’enfant (enfin on commence à parler d’ados là, et tu peux avoir une carte paiement à partir de 12 ans en général – les fameux comptes 12-25) peut apprendre à gérer son compte. Et pour avoir été bloqué avec une carte de retrait pendant plusieurs années, je te confirme que c’est beaucoup plus facile de budgétiser et de gérer plus finement ses dépenses quand tu peux payer avec une carte qu’en ne gérant que du cash.

Par exemple, si tu veux acheter un truc à 12 € sans carte de paiement, tu vas être obligé de retirer 20 €. Si ton budget mensuel est de 30 €, ça fait que tu te retrouves à:

Et à cet âge là, vu que tu retires 20 €, ben tu regardes ce que tu peux faire avec en plus de ce que tu voulais faire à la base, ce qui pousse à la dépense. Et dans tous les cas tu perds le détail des dépenses sur le relevé de compte. En fait, le problème avec les paliers de 10 € avec un minimum de 20 € pour les retraits est que pour les petites sommes que tu dépenses à cet âge là, ce sont des grands paliers (bon, OK, j’étais ado il-y-a 20 ans, donc j’imagine qu’on donne plus de 30 € par mois à un gosse aujourd’hui, mais je pense que tu comprends où je veux en venir – mais je me souviens d’en avoir chié grave avec mes 50 F par mois transférés en 150 F par trimestre sur mon compte jeune !).

Non, je te confirme, c’est bien mieux d’apprendre à utiliser ces outils à cet âge là avec la supervision des parents, que de te retrouver à découvert au bout de 2 mois à 18 ans parce que c’est d’un coup la grosse fête (et parce qu’un connard de vendeur sur un salon encaisse un chèque que tu avais complètement oublié au bout de 2 mois, mais ça, c’est une autre histoire) !

#3.4

Triste, la tirelire n’existe plus…

#3.5

Je ne peux qu’appuyer ton propos. T’apprends vite qu’un sou est un sou.

#4

J’espère que ça ne finira pas comme Soon, qui au final a été absorbé dans le reste d’Axa Banque avec des conditions débiles pour avoir la carte gratuite.

Je ne suis pas la cible, mais je vis à l’étranger avec besoin d’un compte français pour quelques petites dépenses. Ça pourrait correspondre à mon besoin.

#4.1

Si t’as pas envie de t’embêter avec un “vrai compte”, l’offre de Lydia est vraiment pas mal. T’atteins vite le nombre de paiements par mois max de l’offre gratuite (10/mois) mais au pire leur offre payante (3€) est tout à fait cohérente dans ce qu’elle propose et est sans engagement (c’est un switch dans les paramètres de l’appli)

#5

Pire, je suis numismate, donc les pièces, on n’y touche pas !

#6

Je ne poste pas beaucoup de commentaire ici.

Est-ce un article sponsorisé ?

J’ai relu l’article et j’ai encore cette impression d’un manque de neutralité dans le rédactionnel.

#6.1

Non, sinon ce serait indiqué. Et je t’invites à relire pour comprendre que tu te trompes ;)