Que vous ayez des cartes de crédit ou de débit en poche, en tant qu’Européen vous avez de la chance. Les commissions d’interchange sont plafonnées dans la zone euro et un nouveau rapport pour la Commission européenne montre que cela porte ses fruits. Même si les effets pour le porte-feuille des Européens restent modestes.

À quoi sert l’Europe ? Dans le petit monde de la finance et de la banque, à vous faire faire des économies. C’est du moins ce que semble indiquer le dernier rapport remis à la Commission européenne sur les commissions d’interchange.

Plus exactement, il « montre que le RCI a réduit les commissions d’interchange pour les paiements par carte et a entraîné une baisse des coûts des commerçants pour les paiements par carte qu’ils acceptaient. Cette situation a par conséquent amélioré l’acceptation des paiements par carte et devrait, à plus long terme, entraîner une baisse des prix pour le consommateur ».

Mais ce n'est pas si simple, car « les marges d’acquisition et les frais des schémas de cartes internationaux ont augmenté, ce qui a réduit certains avantages. S’ils continuent d’augmenter, cela pourrait continuer à éroder voire supprimer les avantages du RCI. Le RCI a facilité l’entrée et la concurrence sur plusieurs marchés des paiements, principalement celui de l’acquisition, mais les consommateurs et les commerçants ne semblent pas encore avoir engrangé le plein potentiel des avantages ».

Vous n’avez rien compris ? Pas de problème. Nous allons vous traduire tout ça.

La commission d'interchange au cœur du modèle économique des banques

Le paiement par carte bancaire — de débit ou crédit — implique cinq acteurs : son porteur (le client), le commerçant, la banque du premier (l’émetteur), la banque du second (l’acquéreur) et le « schéma » qui gère la carte ainsi que le réseau de transactions autour. Au choix : Cartes Bancaires CB, MasterCard ou Visa. Ils se rémunèrent de différentes manières.

Tout d'abord parce que le porteur paye sa carte bancaire. Soit à prix fixe s’il s’agit d’une carte de débit et/ou via les taux d’intérêt s’il s’agit d’une carte de crédit. Depuis quelques années, la différence entre les deux est d'ailleurs plus claire, faisant l'objet d'une mention sur la carte elle-même.

Certains acteurs comme les banques en ligne ou autres néobanques « offrent » le plus souvent ces frais, et vont même jusqu'à proposer du « cashback », lorsque les banques classiques les noient dans des « packs de services ». Comment est-ce possible ? La réponse réside justement dans les fameuses commissions d'interchange.

Il s’agit tout simplement du « pourboire » que se versent entre elles les banques quand celle d’un commerçant accepte le paiement par carte en provenance de celle du porteur. Dans la pratique, le commerçant (en ligne ou physique) verse une commission à sa banque sur chaque transaction effectuée par carte par ses clients. Elle devra de son côté reverser la commission d'interchange à la banque du client, sur laquelle le schéma prélève sa dîme.

En clair : il faut inciter le plus possible le client à utiliser sa carte bancaire, c'est une source de revenus. C'est pour cela que certains conditionnent la gratuité de leur abonnement à un nombre minimum d'utilisations ou vous proposent de vous reverser une partie de vos dépenses en cashback par exemple.

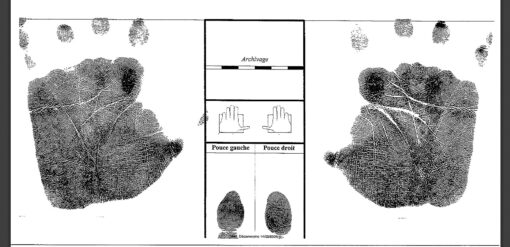

Transactions par carte bancaire : qui paie quoi ?

RCI, késako ?

Évidemment pour que les banques rentrent dans leurs frais, le taux de cette commission qu’elles se versent les unes aux autres va influencer ce qu’elles feront payer à leurs clients commerçants et particuliers.

Pour compliquer le tout, ce taux varie selon de nombreux critères : s’il s’agit d’une carte de débit ou de crédit, de transactions domestiques, transfrontalières dans l’espace économique européen (EEE), ou transfrontalier hors du EEE. Mais aussi selon le schéma utilisé. Ainsi, à titre de curiosité, vous pouvez consulter les tarifs de Visa et de Mastercard). Pour soutenir les commerçants, pensez à choisir CB quand vous avez le choix, ils sont moins chers.

C'est là que le fameux RCI entre en scène. Il s'agit du Règlement européen sur les commissions d’Interchange, entré en vigueur entre 2015 et 2016 en Europe, et plus exactement le 7 décembre 2015 en France. Il concerne la majorité des cartes de paiement, mais ne s’applique pas à certaines comme les American Express, celles liées à une enseigne, remplaçant les tickets-restaurant ou les porte-monnaie électroniques par exemple.

Il plafonne à 0,2 % du montant de la transaction les commissions d’interchange générées par une carte de débit et à 0,3 % celles générées par une carte de crédit (y compris les cartes de débit différé proposées par les banques).

Près de 2,7 milliards d’euros économisés

Le rapport, Study on the application of the Interchange Fee Regulation, fruit d'une étude menée par Ernst & Young et Copenhagen Economics pour le compte de la Commission européenne, s’appuie sur un mélange de données publiques (de la BCE, d’Eurostat, etc.) et d’une enquête auprès des responsables de schémas de paiement locaux et internationaux, des banques, des commerçants, des associations de consommateurs et des régulateurs locaux.

Les questionnaires ont été envoyés entre février et juin 2019 et sur les 5 121 expédiés, seuls 592 ont été reçus en retour. Les commerçants avec 28 questionnaires retournés sur 4 098 envoyés. Pour autant, on y trouve des points intéressants. À commencer par une augmentation en volume des paiements par carte et une baisse simultanée des retraits aux distributeurs. Dans les marchés où la carte de paiement n’était pas encore d’usage généralisé, il y a eu une augmentation du nombre de cartes en circulation. La France déjà bien équipée n’a pas vu d’évolution dans ce domaine.

Plus concrètement, les commissions d’interchange pour les cartes consommateurs ont diminué de 35 % (près de 2,7 milliards d'euros par an) entre 2015 et 2017 au niveau européen. C'est une bonne nouvelle, mais loin des six milliards d’euros attendus lorsque le règlement était en discussion en 2013. En parallèle, les frais de schéma payés par les émetteurs ont augmenté d’environ 270 millions d’euros par an :

Incidence nette des changements de frais sur les acteurs sur la période 2015 à 2017 (en millions d'euros)

Cela s’explique principalement par des augmentations des frais des schémas internationaux (Visa et Mastercard), avec des hausses particulièrement marquées pour les transactions transfrontalières. Les schémas nationaux, comme Cartes Bancaires CB en France, facturent la plupart du temps des frais de schéma relativement peu élevés et stables.

Les schémas internationaux se sont d’ailleurs fait taper sur les doigts par la Commission européenne en 2019 et se sont engagés à réduire d’environ 40 % les commissions multilatérales d’interchanges sur les transactions dans l’EEE, y compris quand celle-ci se fait en ligne (vis-à-vis des commerçants basés en Europe).

Pour autant d’après l’étude, rien ne prouve que les émetteurs ont répercuté cette augmentation sur les frais réels qu’ils font payer aux consommateurs ou en changeant les conditions d’émission. Côté acquéreurs en revanche, ils ont bien répercuté pour partie ces économies en réduisant les commissions de service payées par leurs clients commerçants.

Et pour les clients particuliers ? Le bénéfice est plus difficile à calculer, mais dans l’ensemble de l’Union européenne (comprenant encore à l’époque le Royaume-Uni), les économies annuelles totales pour le consommateur peuvent atteindre entre 864 millions d’euros et environ 1,93 milliard d’euros, selon la façon dont l’acquéreur répercutait ses économies sur ses clients commerçants.

Ceux, minoritaires, ayant répondu à l’étude ont assuré que les économies réalisées sur les transactions par carte étaient répercutées vers leurs clients avec des baisses de prix et/ou la baisse du panier minimum pour payer par carte. Au final, en moyenne, les consommateurs européens ont fait des économies estimées à 6,76 euros par foyer et par an.

En France, presque toutes les cartes de paiement étant co-émises par Cartes Bancaires CB, l'impact de la réduction des commissions d'interchange a été moindre entre clients et commerçants nationaux, et cela se voit par rapport à la situation d'autres pays européens qui ne sont pas doté d'un schéma global de cartes :

La carte bientôt plus assez rentable pour les banques ?

Cette étude conclut qu’il faudrait surveiller le niveau, la structure et la transparence des frais de schéma, mais également renforcer la fourniture d’informations sur les prix transparentes, simples et non mélangées pour les commerçants.

Elle s’intéresse également aux terminaux de paiement en recommandant une harmonisation complète de leurs caractéristiques techniques, ce qui entraînerait d’ailleurs un gain en matière de sécurité en éliminant les terminaux obsolètes. Et pourtant, si tout le monde semble au final ravi de la bonne application de cette réglementation européenne, certains s’inquiètent.

Dans une tribune publiée en décembre dans Revue Banque, Alain Laurin directeur associé de Moody’s, parlant du traitement des paiements par carte par les banques, estimait que « la rentabilité de ces opérations est aujourd’hui menacée : la concurrence des nouveaux “acteurs digitaux” met sous pression les facturations aux commerçants et aux porteurs de carte. Les commissions d’interchange ont déjà été plafonnées par la réglementation européenne et la révision en cours de cette dernière de DSP2 fait craindre une baisse supplémentaire de ces commissions ».

En attendant, cette réglementation des commissions d’interchange a bien servie les banques pour négocier avec les GAFAM, comme Apple ou Google, au moment de déployer leurs moyens de paiements. Par exemple, lors du lancement, la commission prise par Apple sur les transactions par Apple Pay était de 2 % par transaction. Loin des tarifs européens...

Commentaires (54)

#1

Sait-on si la comission sur le paiment (ou pourboire dans l’article) est différent selon que l’on paye sans contact ou de manière classique??

Le problème de cette étude est que nous avons que des informations que les répondants veulent bien donner. Ils peuvent mentir ou se tromper ou bien ne pas répondre. Cela biaise le rapport.

Cet article parle du coût des achats par carte bancaire mais qu’en est-il des acahts par chèque ou par virement??

#2

Tu as tout de même des frais sur les autres moyens de paiement. Le virement est un bon exemple : tu paies à la mise en place d’un prélèvement pour un tiers, en cas de défaillance du tiers, etc.

Il y a des services récents qui permettent de lisser ça, mais bon ça reste coûteux. Pour les chèques sur du compte Pro quand tu fais de la gestion de masse ça peut aussi être payant. Après le paiement par virement ou chèque chez le boulanger, ce n’est pas très simple ;)

#3

Je connaissais un peu ce système, surtout le “schéma”, que je trouve au passage limite limite mais je comprends qu’il y a l’infra à payer. Mais je ne comprends pas bien comment on peut choisir ‘CB’ lorsque l’on paie pour favoriser le commerçant ? Vu que le raquette la commission est plus petite…

Merci pour cette article qui est très intéressant.

Et si on se retrouve avec une situation où la carte n’est plus ‘rentable’, les prix vont augmenter et les neo-banques devront forcément faire payer les cartes à terme, correct ?

#4

#5

Tout dépend, parfois le choix du schéma est automatique, parfois tu as le choix de sélectionner, selon les possibilités de ta carte. Dans le rapport c’est cette seconde solution qui est poussée comme devant être favorisée, ne serait-ce que pour renforcer la concurrence et pousser vers les schémas locaux. L’idéal serait sans doute de permettre de choisir de manière générale, en précisant son ordre de préférence, dans l’interface de gestion de la carte côté bancaire par exemple.

#6

Le système de cash-back et reward, c’est le mal. Avec Apple Pay au US par exemple, y a 2% de cash-back, mais comme apple se prend 2% de commission… Mathématiquement, tous les prix sont 2% plus cher, et ca revient au même, sauf que cette gestion des 2% coute…

Le plafonement de ce type de frais est obligatoire pour garder le système un minimum sain.

Sinon, pour l’achat de clope en Belgique, un commerçant proposait un tarif différent suivant si on payait en VISA ou Mastercard… Ca serait le juste retour de baton pour toutes les cartes “gangrènes” type AMEX qui font pression sur les commerçants avec des frais important.

#7

#8

#9

Non, Carte Bleue est une marque commerciale de Visa… qui n’a rien à voir avec le groupement français CB (Carte Bancaire), même si la confusion est fréquemment faite.

#10

#11

Comment ça marche pour les assurances liées au carte ? marche pas si on “passe” par le réseau CB ?

#12

“RCI, késako ?”

" />

" />  " />

" />

Eh, bien, l’indicateur de besoin en zones Résidentielles, Commerciales et Industrielles dans Sim CIty.

#13

J’ai connu ça les tarifs différents selon le type de carte, mais en Amérique du sud. Là-bas, il y a une grande implantation de Visa, ce qui fait que si tu n’as qu’une mastercard, ben c’est dur de payer en carte. Mais dans les cas où les deux étaient proposés, tu payais plus avec la Visa. Je pense que Mastercard pratique des frais moindre pour s’installer.

Dans le cas de ton commerçant, je pense que c’est un peu pareil, il avait des frais moindre via un de ces schémas, et donc faisait une ristourne partielle pour inciter à utiliser celui-ci (le commerçant et le client sont gagnants)

#14

Je connais quelqu’un qui bosse dans le milieu et a qui j’avais déjà posé la question. La réponse est oui les frais sont nettement plus faible en sans contact, c’est pour ça que les commerçants par chez moi privilégient d’ailleurs le sans contact.

#15

Si je comprends bien l’article, vu que RCI baisse et que la dime de Schéma augmente les banques en ligne ne doivent plus toucher grand chose, donc je ne comprends comment elles font pour ne pas faire payer les cartes sachant que ces cartes apportent des assurances intéressantes (annulation voyage, accident neige / location ski…) je ne comprends vraiment pas comment elles se rémunèrent.

#16

C’est d’ailleurs étonnant, vu que la sécurité du sans-contact est plus faible et donc augmente le facteur de risque pour les banques… " />

" />

#17

c’est pour cela qu’il y a le seuil de 30€ donc risque quasi nul.

#18

#19

#20

non la visa premier est bien gratuite (certes sur condition de ressources et d’utilisation de la carte) et offre les assurances citées (neige / location / voyage) cf p23 des conditions tarifaires de boursorama.

https://s.brsimg.com/pub/brochure_tarifaire/boursorama_bt.pdf

Mais bon faire une opération mensuelle de paiement ça va c’est pas non plus super dur quand t’as une carte tu t’en sert en général plusieurs fois par mois.

#21

frais moins cher sur sans contact = plus de sans contact = moins de liquide = disparition du liquide = augmentation des frais sans contact

" />, ou pas ?

" />, ou pas ?

#22

À voir si c’est moins cher pour faire adéhré à la technologie et éviter l’échec de Monéo ou bien que le shéma est moins coûteux que la méthode classique.

#23

l’argent liquide à un coût non négligeable pour les banques (banques centrales et les états de manière générale) donc si cela permet de réduire le liquide alors cela doit permettre de réduire les frais au contraire car si plus de liquide alors plus de transport de fond et plus d’attaque à main armée de banques / commerçants donc augmente la sécurité.

Un moyen qui me semble simple à mettre en place et dois permettre de se faire un paquet rapidement c’est de faire des paiements sans contacts en masse de tout ceux ayant leur cb dans la poche/sac avec un peu de matos et une bonne antenne. Bon avec le confinement ça marche pas mais en temps normal ça dois le faire.

#24

oui justement de mémoire il m’a dis que c’est environ 0.5% de la transaction en sans contact au lieu des 2% environ lorsque fais par cb normale avec le code. (valeur à prendre avec des pincettes je ne suis plus sûr il faudrait que je lui redemande) 0.5% de 30€ c’est 15cts donc charge je pense tout à fait supportable par un commerçant.

#25

#26

#27

Peux-tu détailler cette histoire d’antenne stp ? aprce qu’il me semble que le sans-contact est difficilement faisable dans ces conditions.

#28

#29

Merci !

retourne à sa place reprendre les cours depuis le début…

#30

Ton commentaire est bon, mais pour ceux qui pronent ce genre d’arnaque, ce ne sont que des détails je crois ! " />

" />

Par contre, je pense que tu n’as pas cité le bon commentaire ou alors je ne comprends plus rien.

#31

Sauf erreur, 0,5% correspondent plutôt à un paiement physique, et c’est cohérent avec la commission d’interchange évoquée dans l’article. Sinon, ça voudrait dire que la banque acquéreur répercute 10 fois le montant de cette commission sur ses commerçants… " />

" />

#32

#33

T’as pas besoin de faire tout ça !

Il suffit de “mettre” les informations magnétiques précédemment copiées avec la valisette sur des cartes vierges et ensuite de s’en servir pour aller faire les courses. Et si tu les envoie à un complice à l’étranger (en Afrique par exemple ou la coopération est moins bonne), tu as très très peu de chance de te faire prendre.

#34

Dans la réalité, aucune banque française n’acceptera un paiement fait dans un pays non coopératif via la bande magnétique.

Bien sûr sur le plan technique c’est possible. Tu peux te faire voler ton numéro de carte (sans le CCV) par NFC (et encore, ça n’est plus le cas sur les cartes récentes si mes souvenirs sont bons). Ce numéro peut être copié sur une carte magnétique qui sera utilisée à l’autre bout du monde dans un commerce qui accepte les paiement par bande magnétique. Il est même possible que les algos de ta banque n’y voient que du feu et acceptent la transaction.

Dans la vraie vie, lors de mon voyage aux US en 2015, ma banque a bloqué ma carte dès le premier paiement que j’ai effectué par bande dans un bar de San Francisco pour trois pintes. Alors bon courage pour organiser massivement ce genre de fraudes (parce que ce genre de fraude n’a d’intérêt que si elle est massive).

#35

Ok merci de l’info.

Je connais les techinques évoquées mais je ne connaissait pas les sécurités des banques française.

Cela doit surement expliquer pourquoi certains vendent en masse sur le dark web des cartes (avec ou sans CVV) pour une somme comprise entre 2 et 10$ pour chaque carte; plutôt que de s’en servir eux même.

#36

Comme je l’ai dis c’étais de mémoire et donc j’ai recontacté mon pote et il m’a dis que la commission d’interchange est le total prélevé par la banque du marchant au commerçant lors de toute transaction (qu’elle soit puce ou sans contact) mais car il y a un mais ce taux est ouvert à négociation et si un commerçant fais beaucoup de transaction sans contact alors le taux baisse. Cela reste hyper secret et négocié aux cas par cas par chaque banque avec Visa/Mastercard.

Car que ce soit Visa ou Mastercard ils poussent à fond ce système et baisse leur taux car au moins ils touchent leur part contrairement avec l’argent liquide.

Donc au final il y a 0.2 ou 0.3% (en fonction si carte crédit ou débit) du total en commission sur toute transaction dans l’union européenne par contre si c’est un paiement international la com peux monter jusqu’à 2% surtout aux US car piste magnétique et fraude plus importante là bas.

Sur ces 0.2 ou 0.3% la banque du commerçant touche 7%, Visa/Mastercard touche entre 10 et 20% et le reste va à la banque du client.

Du coup l’article n’est pas super clair sur ce point je trouve. J’avais compris de travers et pensais que c’était que ce que la banque du commerçant reversait à la banque du client mais non c’est le total incluant ce que prends la banque du commerçant et Visa/Mastercard.

#37

Déjà de 1/ tu ne link pas la bonne partie de mon commentaire.

De 2/ c’était pour illustrer mon propos du fait que s’il n’y a plus d’argent liquide cela sera le nouveau braquage de banque (braquage de cb:)

3/Enfin bref c’était du propos au 2nd degré et comme il n’y a pas de tutos sur comment faire un braquage de banque réussie je ne vais pas te faire un tutos sur comment faire ce genre d’arnaque.

4/De toute façon pour l’instant avec le plafond sur le sans contact et l’importance de la fraude à la bande magnétique je ne pense pas que ça intéresse déjà les malfrats ce genre de technique pour l’instant. Mais rien ne l’empêche dans un futur plus ou moins loin vu que la bande magnétique est condamnée à court terme. Tous les terminaux de paiement sont en train de migrer de plus en plus vers une transaction avec la puce.

Encore bref complètement hors sujet, tu peux retourner te coucher.

#38

Exemple concret que j’ai au travail avec notre banque qui nous prend env 0,6% ( 1% deux ans plutôt) par transaction avec un minimum de 5 centimes par transactions.

Pour une vente de 35 euro , la banque nous prend 20 centimes quelles réparties :

Commission interchange : 7 centimes

Commission réseau : 0.094 centimes

Commission Banque : 12.906 centimes

Vu que l’on est une petite structure, débit, crédit, sans contact ou non, on à toujours le mêmes coût pour nous, on ne regarde pas les couts entre les banques à chaque transaction, cela l’à aucun intérêt.

#39

Tu bases tes remarque uniquement sur ton expérience personnelle ce qui est loin d’être représentatif. La fraude à la bande magnétique est réelle et massive c’est bien pour ça que la commission d’interchange monte rapidement à 2% lors de transaction aux US pour couvrir la fraude.

J’ai personnellement eu aucun soucis à payer aux US.

#40

merci pour ton example concret c’est toujours plus facile à comprendre je trouve. " />

" />

#41

#42

#43

#44

Oui le numéro inscrit sur le recto.

J’ai utilisé l’application NFCard version 2.2.150720 (je suis sur Android).

#45

Sympa comme article.

Y’a quelques subtilités qui manquent mais l’essentiel y est :)

La fin mériterait un petit focus pour une banque qui est émetteur et acquéreur pour comprendre ce que les banques gagnent d’un côté, elle le perde de l’autre.

C’est subtilement expliqué pour les cartes de banques en lignes qui n’ont généralement que peux d’acquisition et beaucoup plus d’émission. Ca explique en partie pourquoi les banques de détail ont tendance a facturer les cartes plus ou moins fort.

#46

#47

#48

#49

#50

J’ai le même comportment avec mon Pixel sous Android 10.

Ce n’est pass impossible que cette application ne soit pas très optimisée.

J’ignore si lors de l’échange il n’y a pas une signature numérique des données. Ce qui me semblerait logique, sinon avec ces données en clair, chacun pourrait faire des faux.

J’avais retenu que la faille de 2012 sur le payment sans contact, avait révélé que les concepteurs se moquait de confidentialité des échanges car elle ralentissait le processus de paiment (et donc risquait de le rendre moins sexy que le paiment classique avec code).

J’ignore si cela a été corrigé depuis (ils ont bien supprimé le détail des dernières transactions et le nom du porteur).

#51

#52

Tu es sur ??

Il me semble que la méthode classique avec code est sécuriés par un système de signature proétgé au sein de la puce.

#53

#54