Plusieurs députés LR, menés par Daniel Fasquelle, ont déposé une proposition de loi visant à redéfinir les critères de rattachement des plateformes du numérique. L’enjeu ? Permettre une « fiscalisation effective » de ces acteurs en France, par le levier de la « présence numérique significative ».

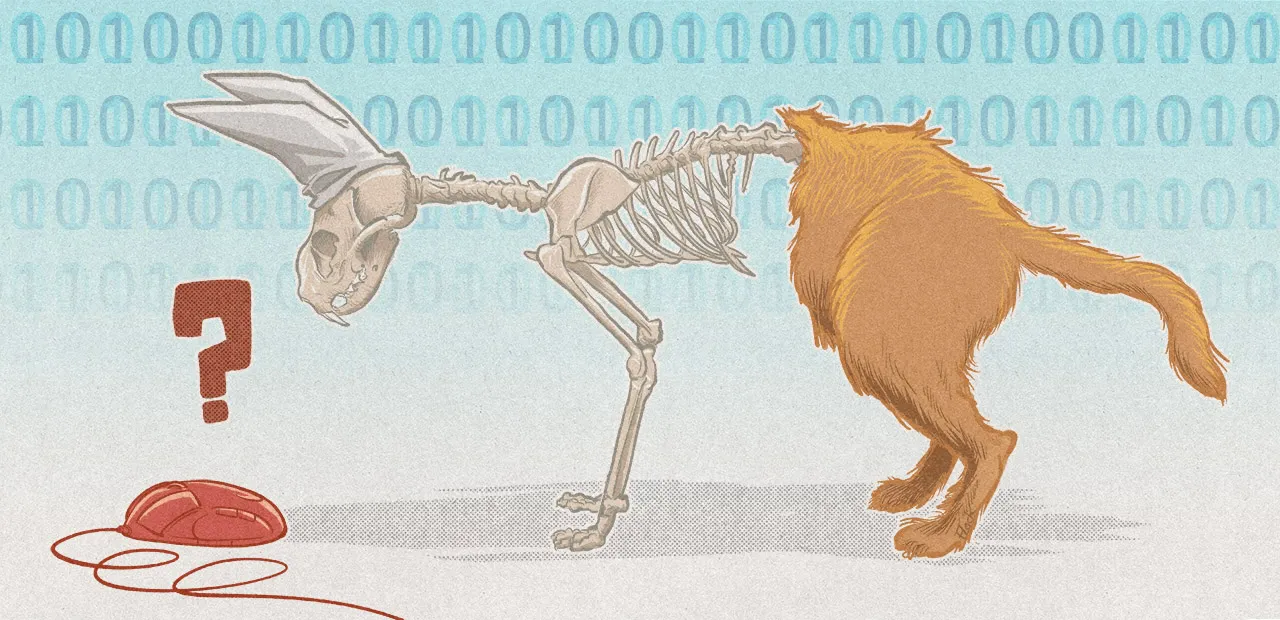

La question de la fiscalité du numérique est un serpent de mer. Il ne se passe pas une seule année sans que des parlementaires et le gouvernement remettent le sujet sur la table. Dernier en date, cette proposition de loi déposée par des députés Les Républicains visant à revoir la notion d’établissement stable.

L’enjeu ? Fiscaliser en France le chiffre d’affaires d’acteurs installés hors de nos frontières, qui optimisent par des montages et rabotent le montant de l’impôt normalement dû.

« Cette situation crée aussi une concurrence déloyale à l’égard des entreprises basées en France », peste Daniel Fasquelle, député à l’origine de cette PPL. « À titre d’exemple, écrit-il, si nous prenons la seule entreprise Airbnb, celle-ci a payé un impôt pour l’exercice 2016 de 92 944 d’euros pour un chiffre d’affaires de 5 124 800 000 d’euros ».

Bien que légale, cette optimisation fiscale entraîne un « détournement massif et structurel de profits (…) au détriment de l’État, des services publics, des entreprises locales concurrentes et des citoyens », regrette-t-il.

Une redéfinition de l’établissement stable à l'ère du numérique

À ce jour, détaille le Bulletin Officiel des Finances Publiques, la notion « d'établissement stable » permet de savoir « si des activités industrielles ou commerciales exercées dans un État ou territoire autre que celui de la résidence de la personne morale concernée sont imposables au lieu de la résidence ou, au contraire, au lieu d'exercice de ces activités ».

Plusieurs critères variables jouent alors : une installation fixe d’affaires, la présence d’un agent qui signe au nom de l’entité étrangère, etc.

Les dispositions du droit français, détaillées par la jurisprudence, doivent aussi se confronter au droit des conventions fiscales internationales. Ces documents regorgent d’outils pour territorialiser les revenus d’une entité dans l’un des États cocontractant. Ils préviennent alors les phénomènes de double imposition, inévitables lorsque les critères de rattachement nationaux ne sont pas coordonnés.

Dans un jugement du 12 juillet 2017, le tribunal administratif de Paris a ainsi annulé le redressement fiscal de plus d’un milliard d’euros visant Google en se fondant sur la convention signée entre la France et l’Irlande en 1968. Il a jugé que « c’est à tort que [Bercy] a estimé que la société Google Ireland Limited exerçait, par l’intermédiaire de l’établissement stable qu’aurait constitué la SARL Google France, une activité en France ».

Les critères derrière la « présence numérique significative »

Dans l’article unique de la PPL Fasquelle, l’idée est d’introduire dans le Code général des impôts le critère de la « présence numérique significative ». Pour confirmer – ou infirmer – cette présence, les services fiscaux pourraient tenir compte de plusieurs variables :

- un nombre significatif de contrats conclus avec des résidents français

- un nombre significatif d’utilisateurs du site, de l’application ou de tout autre support numérique en France

- Un site rédigé en français

- Un volume trafic de données provenant ou à destination des utilisateurs français ;

- « une corrélation forte entre les montants payés par des entités françaises à une société non résidente et le niveau d’utilisation d’Internet par des utilisateurs résidents français ».

Si le député rappelle que le sujet est actuellement entre les mains de la Commission européenne, en relation avec l’OCDE, « les progrès sont difficiles au niveau international et parvenir à un consensus international peut prendre du temps ». L’idée de la PPL est donc de trouver une solution française pour anticiper ces travaux à l’échelle nationale.

Dans une autre PPL, d’ailleurs, le même député propose de taxer à 5 % le montant du chiffre d’affaires réalisé en France, ceux des opérateurs étrangers ayant plus d’un million de visiteurs uniques en France.

Le précédent du projet de loi de finances pour 2018

Ce n’est pas la première fois qu’une tentative parlementaire introduit ce concept de « présence significative ». En octobre 2017, un amendement similaire fut discuté et contesté en commission des finances à l’Assemblée nationale.

Le rapporteur général du projet de loi de finances pour 2018 avait alors opposé à son auteur, Éric Woerth (LR), un texte finalement inutile. « D’une part, et malgré ce qu’indique l’exposé sommaire, les conventions fiscales risquent malheureusement de faire obstacle à l’application effective du dispositif proposé : les traités priment la loi ». Et « d’autre part, je crains que la trop grande imprécision de l’amendement ne l’expose au risque d’une censure pour incompétence négative ».

Les doutes portaient en particulier sur la notion du nombre « significatif », plusieurs fois utilisés par le texte. « À quoi correspondent un nombre “significatif” de contrats, un nombre “important” de clients français, une bande de trafic “importante” ? “Important” veut-il dire “majoritaire” ou “substantiel” ? À quel niveau le nombre devient-il “important” ? »

Chacune de ces imprécisions nourrit finalement un vaste pouvoir d’appréciation des services fiscaux, alors que l’impôt est de la seule compétence du législateur.

« Il faut prendre les choses dans l’ordre, avait aussi rétorqué Émilie Cariou (LREM). Une tentative franco-française serait hélas vouée à l’échec », expliquait-elle, à l’appui des divers chantiers lancés à l’étranger. « À titre d’exemple, ajoutait Joël Giraud (LREM), la convention fiscale franco-irlandaise empêchera que les revenus considérés comme étant de source française par l’amendement puissent être imposés en France : la définition de l’établissement stable prévue par la convention y fera obstacle. »

Même analyse de Charles de Courson : « La seule solution est un accord international ou, du moins, un accord entre pays d’un bloc suffisamment important, qui définissent une assiette commune et un taux commun et qui se partagent le produit de l’impôt sur les sociétés qu’ils feraient payer – en fonction d’une clef à définir. Cela me paraît la seule voie praticable ». L’amendement Woerth fut dès lors rejeté sans nuance en commission des finances.

Commentaires (24)

#1

Comme sur le fond, tout est dit dans l’article en particulier la prééminence des traités sur les lois, je vais m’inquiéter de la santé de Marc :

" />

" />

Bercy patron : est-il enrhubé ?

#2

Mais par contre, Starbucks peut dormir tranquille… en étant “à peine beneficiaire” depuis de 10 ans, ils “optimisent” et payent moins d’impôts sur les sociétés que de très nombreuses petites PME.

à quand la taxe sur le CA réalisé dans un pays donné pour que les gros contribuent à hauteur du pognon qu’ils se goinfrent ?

#3

Ou alors tu peux aussi réformer la façon dont tu taxes les entreprises sur ton territoire national. Exemple très rapide : si tu diminues drastiquement la pression fiscale sur tes entreprises, mais que tu augmentes d’autant ta TVA (qui, elle, est payée par tous sur le territoire de l’acheteur), tu peux faire en sorte de faire payer certains de ces champions de l’optimisation. Cela peut aider à rétablir une justice fiscale.

Bon, je ne suis pas expert fiscaliste, donc c’est forcément un peu simpliste comme idée :)

#4

Tu obtiendrai defacto une baisse de la consommation et la destruction de tes entreprises

#5

Pourquoi ?

Si la TVA augmente, la conséquence première est la hausse des prix, mais si d’un autre côté les entreprises ont moins d’impôts/taxes/cotisations/je ne sais nin, ça permet in fine de les diminuer.

#6

Si la TVA augmente, les entreprises ne changeront rien. C’est la faute du gouvernement, et c’est sur lui que tout le monde va gueuler.

Si les taxes sur les bénéfices augmentent, c’est les entreprises qui augmenteront les prix, et c’est eux qui passeront pour les méchants. Ca forcera le marché à ré-aligner les prix, et relancer la concurrence.

Il faut pas faire des entreprises ultra-bénéficiaires des martyrs.

#7

#8

Je pense comme Derived, le réajustement se fera à la hausse.

On a tous vu comment s’est fait l’ajustement lors du passage du Franc à l’Euro qui ne devait pas provoquer de hausse, soi-disant.

#9

Il faut arrêter de croire ce que disait Marine Le Pen et le FN ! C’est faux. J’ai mis en lien le Figaro, mais d’autres médias citent cette même analyse de l’INSEE.

#10

J’écoute pas se que dit cette radasse, c’est toi qui me l’apprend. " />

" />

#11

#12

Sauf s’ils se mettent à taxer à 5 % le montant du chiffre d’affaires…

" />

" />

Edit : note pour moi même : lire le commentaire en entier avant de répondre

#13

#14

L’ensemble de ces sociétés défalquent d’énormes montant de “redevance” payée par la filliale française à une filliale présente dans un pays ne pratiquant pas d’impôt ou peu.

C’est le cas d’Apple. Apple France encaisse le prix de l’Iphone mais vers une redevance à Apple Ireland.

Problème Simple :

Le bénéfice taxé est celui généré par la filliale présente en France avant paiement de redevance interne au groupe. Finito.

#15

#16

#17

les conventions fiscales risquent malheureusement de faire obstacle à l’application effective du dispositif proposé : les traités priment la loi

Ça tombe bien ces traités c’est toi qui les a écrits et signés, contre l’avis des électeurs, donc ne défausse pas ta responsabilité, et modifie les !

#18

Sauf que si le groupe ne fait pas payer une redevance, mais vends/loue un produit/service à sa filiale (ex McDo qui loue le terrain à ses restaurants) à un prix qui peut être exagéré.

Comment déterminer quoi taxer ?

#19

Tu écris n’importe quoi comme d’habitude. Ce ne sont pas les parlementaires qui écrivent les traités bilatéraux avec un autre pays, ils ne font que les ratifier, mais c’est l’exécutif qui les négocie et donc les écrit et les signe.

Et pour le modifier, il faut que l’autre pays soit aussi d’accord sur le nouveau contenu et ce n’est pas gagné. On pourrait aussi les dénoncer, mais ce serait pire puisque cela entraînerait des doubles impositions.

Mais bon, je me demande pourquoi je te réponds encore, tu ne reconnais jamais tes torts et tu continues à écrire des conneries. Enfin, si, je sais, je le fais pour les autres.

#20

#21

#22

#23

#24

Les multinationales en profiteront pour se débarrasser des acteurs locaux car elles ont les moyens de s’offrir quelques exercices dans le rouge sur un marché aussi petit que la France.