Ça y est, Snap Inc, l'entreprise à l'origine de Snapchat, a effectué avec succès son introduction en bourse hier. La société comptait sur une valorisation d'au moins 16 milliards de dollars. À la fin de la première séance son vœu a été exaucé, puisque le total dépasse les 31 milliards.

Mission accomplie pour Snap Inc. Comme prévu, l'entreprise est parvenue à écouler mercredi ses actions au prix de 17 dollars pièce aux investisseurs qui le souhaitaient. Une opération qui a permis à la société de lever près de 3,4 milliards de dollars, venant ainsi gonfler ses caisses pour alimenter de futurs projets. Mais le grand saut restait encore à faire le lendemain.

Jackpot pour Snap Inc.

Lors de sa première journée d'échanges sur le New York Stock Exchange (NYSE), l'entreprise a tout simplement réalisé un carton. En l'espace de quelques heures, le cours de l'action a bondi de 44 % pour atteindre 24,48 dollars en fin de séance. Au moment où nous écrivons ces lignes, l'action Snap Inc. se négocie encore en hausse de 10 % à 26,95 dollars, offrant à ceux qui avaient pu prendre le train en marche mercredi de coquettes plus-values.

Mais surtout, ce score permet à Snapchat de se vanter d'une valorisation de plus de 31,1 milliards de dollars. À titre de comparaison, Twitter n'émarge qu'à 11,5 milliards de dollars aujourd'hui et il s'agit d'un montant supérieur à celui déboursé par Microsoft pour mettre la main sur LinkedIn. Snap Inc. de son côté, espérait une valorisation supérieure à 16 milliards de dollars, le contrat est donc pleinement rempli de ce point de vue.

Pourquoi Snap Inc. vaut-elle tant d'argent ?

Une question se pose tout de même : comment une telle valorisation se justifie ? Dans le cas de Snap Inc. la réponse est plutôt complexe. D'un côté, l'entreprise est lourdement déficitaire. En deux ans, Snap Inc a accumulé plus de 880 millions de dollars de pertes, sur un chiffre d'affaires s'élevant à seulement 462 millions de dollars sur cette même période.

Au rythme auquel la société brûlait ses liquidités, ses réserves seraient tombées à zéro en moins d'un an et demi. Une injection de cash était donc nécessaire pour que le réseau social dispose d'assez de temps pour tenter de renouer avec l'équilibre.

Ce n'est donc pas la situation actuelle de Snapchat qui intéresse les investisseurs, mais plutôt les perspectives qu'offre la société, et cette fois-ci, le tableau est bien plus reluisant. Au premier trimestre 2015, Snap Inc avait enregistré un chiffre d'affaires de seulement 3,9 millions de dollars. Quasi deux ans plus tard, au quatrième trimestre 2016, il était plutôt question de 165,7 millions de dollars. Une multiplication des revenus par un peu plus de 42 qui laisse entrevoir des jours meilleurs d'ici quelques trimestres.

La publicité, un marché en or

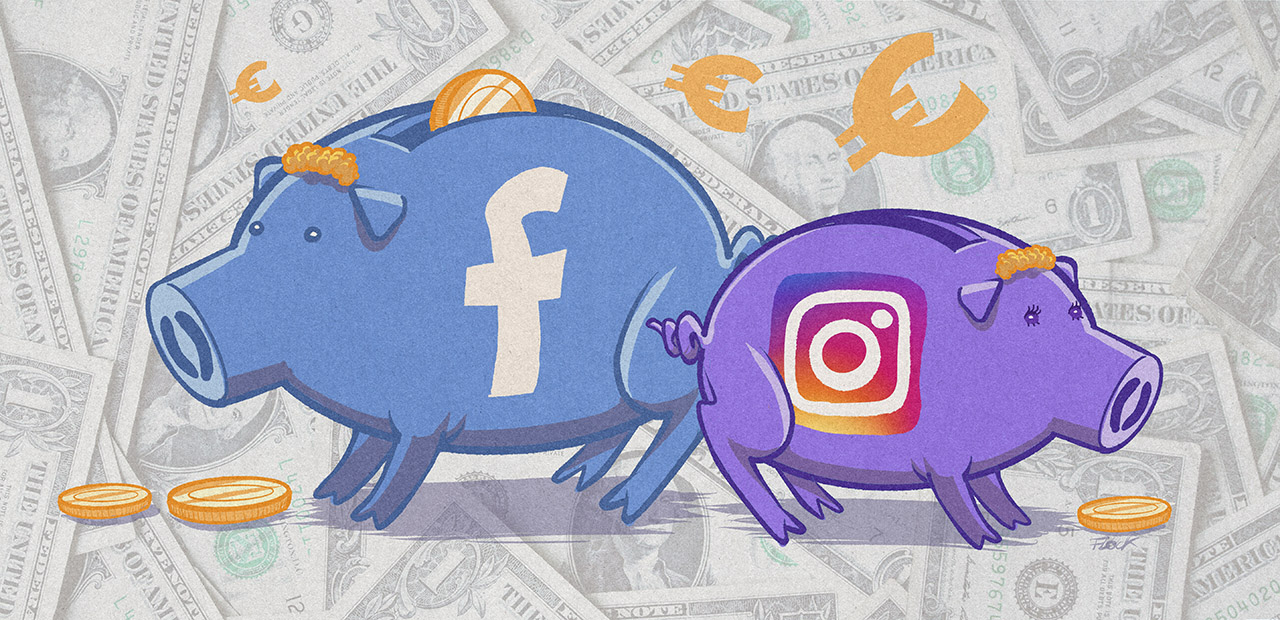

C'est précisément ce sur quoi parient les investisseurs. Comme Facebook, Snapchat base son modèle économique sur la publicité et a montré être en capacité de s'en adjuger une part toujours plus importante. D'abord en faisant grimper ses audiences, qui ont plus que doublé en deux ans pour atteindre 158 millions d'utilisateurs quotidiens, ensuite en faisant progresser la monétisation de chacun d'eux.

Aux États-Unis par exemple, chaque utilisateur de Snapchat rapporte en moyenne à l'entreprise 2,15 dollars par trimestre, grâce aux publicités qu'ils visionnent. Début 2015, il n'était question que de 10 cents par tête. À titre de comparaison, Facebook frôlait la barre des 20 dollars par utilisateur américain au dernier trimestre. La marge de progression reste donc encore plus que significative.

Commentaires (41)

#1

SpaceX, \(12 billion valuation: Launches 70m rockets into space and lands them safely.

Snapchat, \)20 billion valuation: Rainbow Filters.

Rien à ajouter

#2

Je ne comprends pas comment une entreprise lourdement déficitaire peut entrer en bourse…

" />

" />

Vendre du vent à l’air à la mode en ce moment, dommage j’ai pas su sentir le vent tourner…

#3

#4

Ca sent la bulle qui va éclater dans les années à venir.

Ces dernières vont être houleuses entre cette nouvelle bulle internet, la bulle des obligations à venir (qui inquiète, car possiblement plus violente que celle des subprimes), la crise environnementale et politique…

#5

pets.com anyone?

#6

Si j’avais acheté 10 action a 17 “ francs “, j’aurais le droit de les revendres quelques heures après a 26,95 ?

J’imagine qu’il y a un truc/machin qui empêche de faire du fric si facilement.

#7

Non, c’est bien cela, faut avoir l’argent pour acheté bien sûr.

#8

#9

Plus les frais de transaction, de tenue de compte, etc..

#10

En général ce sont les grandes banques d’affaires qui gagnent de l’argent. Repenser au Loup de wall street

#11

Nombre d’actions partent à la baisse lors de leur première quotation. C’est un pari à faire.

C’est donc facile, mais a posteriori.

#12

#13

SoLoMo

#14

#15

Autant Facebook vaut peut être sa valorisation, autant snapchat ne vaudra JAMAIS 31 milliards, excepté s’ils changent fortement de stratégie.

Facebook a l’avantage par rapport à n’importe quel autre boite de pouvoir cibler très précisément et de façon pertinente les utilisateurs. Tous les autres c’est des pseudo-ciblages et en général assez peu efficaces… Mais bon… Ca les marchés n’en ont pas conscience, et si ça se trouve les annonceurs non plus!

#16

#17

Ce sont bien des actions qui n’apporte aucune possibilité de controler l’entreprise ? (droit de vote)

Je pige pas comment c’est possible ce truc… Si jamais le conseil d’administration décide de ne jamais émettre de dividende, personne ne pourra râler et les actions vont (_devraient_) s’effondrer… par contre snap aura eu le pognon :tranpi:

#18

En bourse, le dividende n’est qu’un bonus dans la majorité des cas, le plus gros des bénéfices viennent des plus-value lors de la revente.

#19

Oui et non. Déjà tout le monde ne souhaite pas jouer à çà.

Ensuite où est la valeur de l’action ? Théoriquement dans la capacité à gérer la société (ok par pour les petits porteurs, mais en cas de rachat/opa…) et à générer des dividendes (investissement à long terme)

Donc là, pour Snap, qu’elle est l’intérêt de l’action ? Elle ne vaut rien du tout (enfin j’extrapole dans le cas 0 dividende).

#20

#21

Dommage pour Facebook de ne pas avoir réussi à acheter Snapchat.

" />

" />

Snap inc. va tailler des croupières à Facebook inc.

#22

#23

#24

Valorisation d’AMD (avec des centaines ingés, un savoir faire technologique, etc) : 11 millards.

Valorisation de Snapchat (une appli de m* pour ados pré-pubères) : 31 millards.

Tout va bien dans le monde de la finance…

#25

Comment ne pas être d’accord avec toi…..

Moi ca me fait gerber…..monde de fou.

#26

Et apres on va nous faire un sketch que personne avait vu la bulle qui arrive s’éclater et faire perde des vrais milliards à beaucoup de monde.

#27

#28

#29

#30

SoLoMoBro !

#31

#32

#33

#34

#35

#36

#37

#38

#39

#40

#41

Ok, merci " />

" />