En pleine tourmente, Toshiba vient d'annoncer vouloir faire de sa branche dédiée à la production de mémoire NAND et de SSD une entreprise indépendante. Une manœuvre qui permettrait au géant nippon de faire entrer de l'argent frais en cédant une partie de cette activité.

Les temps sont très durs pour Toshiba. Le géant japonais avait déjà été affaibli par la révélation d'un important scandale comptable en juillet 2015. Trois des PDG du conglomérat avaient falsifié les comptes de l'entreprise entre 2008 et 2014 pour y faire apparaître un total de 1,1 milliard de dollars de bénéfices fictifs. Une faute grave qui a conduit à leur démission ainsi qu'à de très nombreuses suppressions de postes. D'abord 6 800 en décembre 2015, puis 14 000 de plus quelques mois plus tard.

Des milliards évaporés dans des réacteurs nucléaires, du cash grâce aux puces de NAND ?

Les soucis de Toshiba ne s'arrêtent pas là. Fin décembre, la société annonçait que le rachat finalisé début 2016 de CB&I Stone & Webster, une entreprise spécialisée dans la construction de centrales nucléaires, ne s'était pas franchement passé comme prévu. En cause, les chantiers de construction de quatre réacteurs nucléaires aux États-Unis qui ont pris beaucoup de retard et Toshiba pourrait avoir à payer plus de 2 milliards de dollars de pénalités. Des coûts importants qui pourraient s'accompagner d'une sévère dépréciation de ses actifs, que Toshiba estime pour l'instant à « plusieurs milliards de dollars ».

Pour traverser ces nouveaux obstacles, le groupe est en quête de liquidités. L'entreprise ayant perdu 46 % de sa capitalisation boursière en l'espace de quelques semaines, le timing n'est pas franchement opportun pour une augmentation de capital. Le conglomérat a toutefois une autre idée en tête : séparer sa branche dédiée à la fabrication de puces NAND dans une filiale indépendante.

Plusieurs acheteurs potentiels

Ainsi, Toshiba pourrait faire entrer des tiers au capital de cette branche, particulièrement rentable (6,9 milliards d'euros de revenus pour 900 millions d'euros de bénéfice opérationnel) et récupérer une coquette somme au passage. Il reste encore à trouver un repreneur, mais pour cela le géant japonais n'aura probablement pas besoin de chercher très loin.

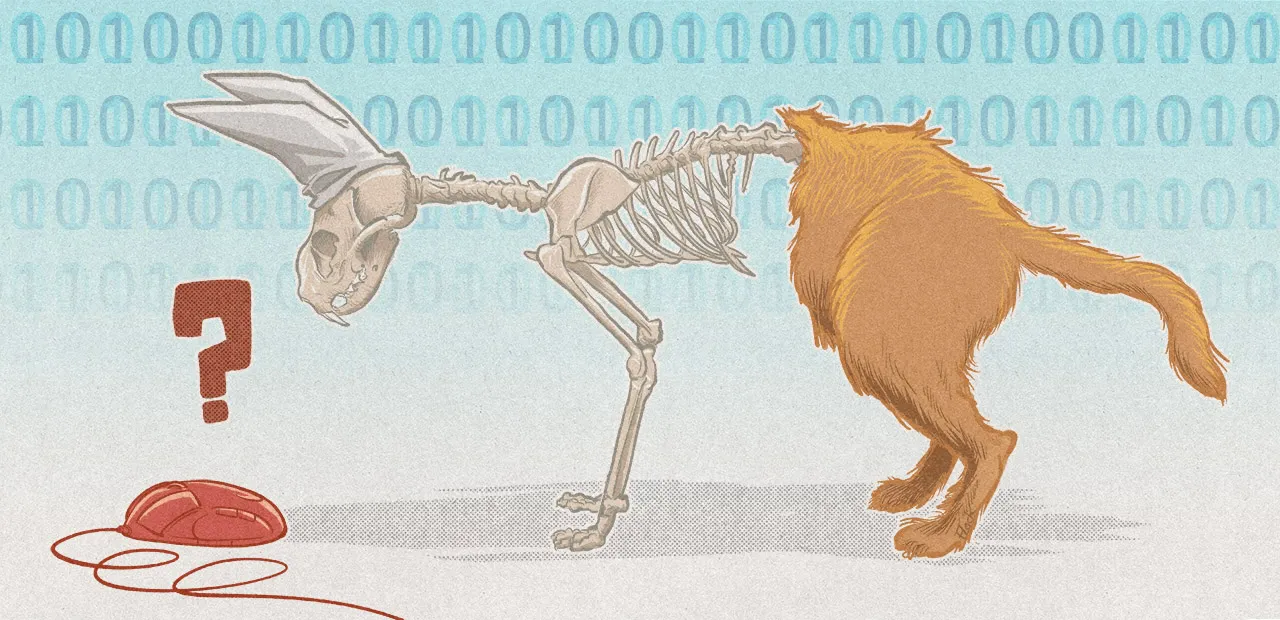

Selon d'insistantes rumeurs de marché, le fabricant de disques durs Western Digital serait déjà sur les rangs. L'entreprise américaine y verrait un bon moyen de renforcer sa position sur le marché des SSD et de s'assurer de bonnes relations avec l'un des principaux fournisseurs de puces NAND sur le marché. Seagate jusqu'ici quasi absent de ce marché pourrait également tenter de raccrocher les wagons, mais ne s'est toujours pas manifesté. Le coréen Hynix suivrait également cette piste de très près, estime Business Korea.

Commentaires (18)

#1

Western Digital serait déjà sur les rangs

" />

" />

Quand la Joint-venture rachète le joint… *

* Ce montage financier a été validé et approuvé par Benoit H.

#2

Les vautours se lechent le bec..

#3

Ben Yahoo peut le racheter ?

Il est en pleine forme ?

#4

Non, Yahoo est allié à la Chine (Alibaba), l’ennemi séculaire du Japon (Toshiba).

Toshiba se ferait plutôt racheter par IBM (revanche de l’industrie Nord-américaine après la croissance de l’industrie japonaise dans les années 1980 sur le sol américain en dépit du protectionnisme de R Reagan).

#5

“Ne Toshiba pas à ma calculette s’il vous plait!” (Pérusse)

#6

Chouette, encore plus de concentration dans le domaine du stockage. (C’est pas avec ça que les prix des SSDs vont diminuer)

Question subsidiaire : qu’est-ce qu’EDF pourra bien revendre quand ils devront payer des pénalités pour retard dans la construction des réacteurs ?

#7

#8

Vraiment dommage si ca se fait…

Les puces Toshiba sont parmis les meilleures.

#9

Celles qui pourraient être payées aux Britanniques s’il y a unretard de plus de 4 ans.

#10

Actuellement, l’EPR finlandais n’est toujours pas terminé. Areva a fait faillite,il me semble qu’il n’avait pas de filiale NAND à part leur investissement de 3 milliards d’euros grâce à Anne Lauvergeon.

#11

#12

#13

#14

Perso, je suis pleinement satisfait de Toshiba, par contre j halucine, falcification des comptes, pendant plus d une demi dizaine d annees.

Si meme les japonais commencent a couler leur boite, c est tres mauvais presage.

Apres c est ce qu on en entends ici, ca m ettonnerait qu il en soit de meme, au japon…

Wait and see.

#15

Comment dire…

La démission des dirigeants, elle était au Japon

#16

#17

Pour moi, l’élément important de mon commentaire c’était le «au Japon», parce que je répondais à quelqu’un qui disait (je transforme ): Voilà le point de vue «à nous», mais celui du Japon doit bien être différent.

Quant à savoir ce qui est arrivé ensuite à ces dirigeants, aucune idée

#18