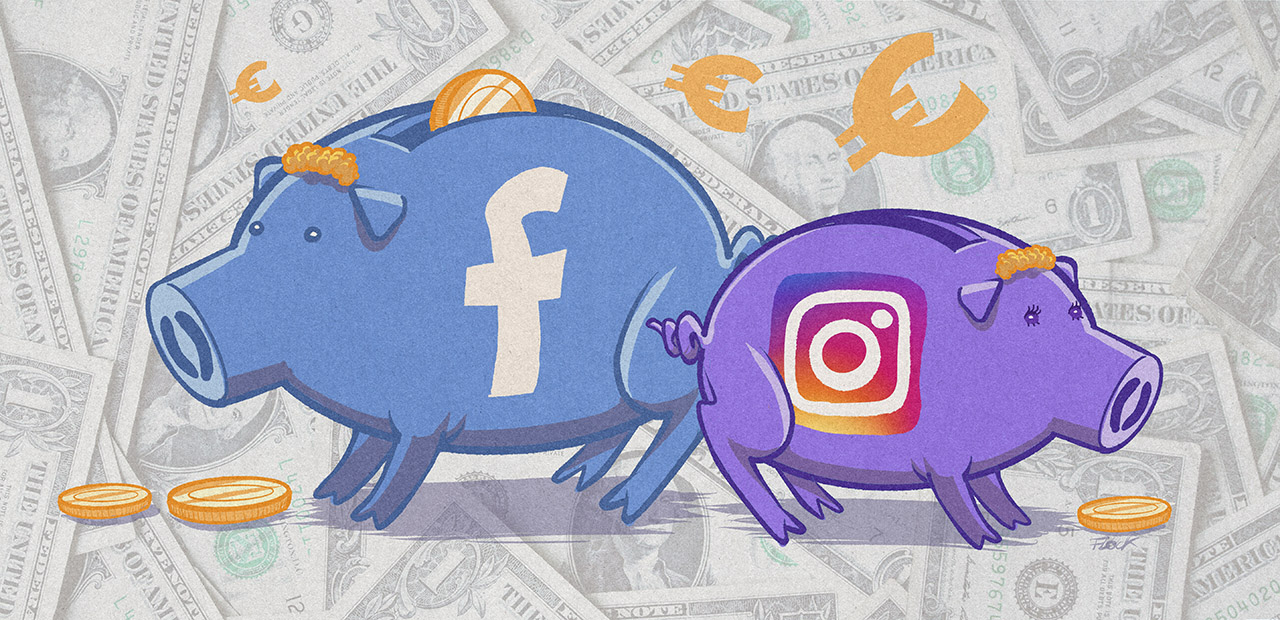

Le ministère de l'Économie et des finances a publié un rapport concernant l'évolution des frais de tenue de compte. Ceux-ci tendent à se généraliser et monopolisent l'attention dans le dernier observatoire des tarifs bancaires.

Si comme des millions de français, vous disposez d'un ou plusieurs comptes bancaires, la nouvelle n'a certainement pas dû vous échapper. De plus en plus de banques profitent de la révision de leurs tarifs pour y glisser diverses augmentations, ou facturer des services qui la plupart du temps étaient gratuits auparavant. Les frais de tenue de compte font partie de ceux-là.

La gratuité n'est plus la norme

Le ministère de l'Économie et des finances a d'ailleurs missionné Emmanuel Constans, Président du Comité consultatif du secteur financier (CCSF), de la rédaction d'un rapport sur l'évolution de ces frais, qui a été mis en ligne il y a quelques jours seulement.

La progression des frais de tenue de compte s'est faite en deux temps. Ils étaient « traditionnellement appliqués par un nombre très limité d’établissements de crédit, essentiellement les banques de l’outremer et, à un niveau de tarification très faible, la Banque Postale », note le rapporteur. Mais deux chocs se sont produits. Un premier au début des années 2010, suite, et un autre au premier semestre 2016. C'est au second que s'intéresse le rapport du CCSF.

Évolution du nombre de banques offrant les frais de tenue de compte à leurs clients

Évolution du nombre de banques offrant les frais de tenue de compte à leurs clients

Sur les 120 principaux établissement bancaires français (représentant 97,3 % du marché) le nombre de ceux pratiquant la gratuité de ce service se réduit comme peau de chagrin. Ils étaient 53 début 2011, et ne sont plus que 18 au 5 janvier 2016. Un chiffre qui selon l'organisme reculera encore en 2017 « avec les annonces de la Société générale et de LCL ».

Une jungle de tarifs hétérogènes, en hausse constante

D'une banque à l'autre, les frais de tenue de compte peuvent voir leur coût varier dans des proportions très importantes. Si quelques établissements prônent encore la gratuité, d'autres n'hésitent pas à facturer jusqu'à 146 euros par an. Un point qui irrite particulièrement les associations de consommateurs. Elles soulignent dans l'étude que « cette pratique n’est pas conforme à l’usage prévalant en France, où il a toujours été considéré que les banques assuraient un service en contrepartie des dépôts qu’elles recevaient ».

La moyenne des frais de tenue de compte affichés est d'ailleurs en progression depuis cinq ans. En 2011, elle n'était que de 13,07 euros sur l'ensemble de l'échantillon. Début 2014, elle était de 13,82 euros, avant d'exploser en 2015 (15,93 euros), et encore en 2016 (18,92 euros), soit une augmentation de 37 % en deux ans, très nettement supérieure à l'inflation.

Le rapporteur souligne toutefois un point intéressant. Si en façade les tarifs explosent, en pratique les clients ne sont que peu nombreux à réellement payer pour ce service. « D’après les entretiens menés, il apparaît que selon les réseaux bancaires de 50 % à 90 % des clientèles sont de fait exonérées de frais de tenue de compte à un titre ou un autre. En moyenne, il semblerait que de 20 à 30% seulement des consommateurs aient à régler des frais de tenue de compte tous réseaux confondus ». Une donnée qui laisse entendre que ces frais sont assez facilement négociables pour les clients.

Évolution moyenne des frais de tenue de compte

Une justification discutable

Pour expliquer ces hausses, les banques invoquent à l'unisson « la rentabilité des opérations bancaires », assurant « faire face à la fois à des baisses significatives de marges d’intérêt et à des risques accrus de transformation en cas de remontée des taux longs ». Celles-ci profitent néanmoins sur le court terme de la situation avec les commissions de renégociations des crédits immobiliers.

Les évolutions d'ordre réglementaire tireraient aussi sur les cordons de leurs bourses. Les banques françaises expliquent ainsi que « sur le plan international, le renforcement des exigences en fonds propres des établissements a un coût qui se répercute sur les facturations aux consommateurs ». À l'échelon national, les établissements citent le plafonnement des commissions pour incidents de paiement, la Loi Eckert sur les comptes en déshérence et même la dernière loi de programmation militaire (LPM) « qui a accru les exigences pour les banques en matière de cyber sécurité », et donc leurs coûts.

Et il n'y a pas que la LPM qui perturbe les banques côté sécurité, l’appétit des français pour les services en ligne est un autre facteur à prendre en compte. Les établissements estiment que la mise à disposition d'applications sécurisées pour que les clients effectuent leurs opérations eux-mêmes, nécessite de gros moyens. « Les investissements en matière de sécurité et d’applicatifs pour que 24 heures sur 24, 7 jours sur 7, 365 jours par an, les consommateurs puissent réaliser des opérations restent très élevés et se renouvellent sans cesse, car les tentatives d’intrusion dans les systèmes sont permanentes et toujours plus sophistiquées », plaident-ils. Des coûts qui se répercutent donc sur la facture des clients.

Les associations montent au créneau

De l'autre côté du guichet, les associations de consommateurs relèvent de nombreux problèmes. D'abord, selon elles les clients n'ont pas suffisamment été informés de ces évolutions tarifaires, ce même si les banques ont toutes respecté la réglementation en vigueur. Il leur est reproché d'avoir noyé l'information dans des extraits de plaquettes tarifaires, où ces frais formaient une nouvelle ligne, peu ou pas mise en avant. « Rares ont été les établissements à communiquer avec une lettre ou un prospectus séparé expliquant le pourquoi de cette nouvelle tarification », soulignent-elles.

Les associations sont aussi vent debout contre l'augmentation des tarifs, ainsi que la généralisation des frais de tenue de compte. Elles regrettent ainsi « que cette nouvelle tarification se fasse sans nouvelles contreparties », ce alors que le cadre légal français impose des paiements par voie scripturale dans de nombreux cas de figure (versement des salaires, transactions au-delà de 1000 euros...).

Elles soupçonnent même les banques de s'entendre sur le coût de cette prestation, ce qui est malheureusement encore difficile à déceler, tant les écarts sont importants entre certaines enseignes. Autre argument : les banques se serviraient de ces frais pour pousser leur clientèle à opter pour des packs de services, plus coûteux, incluant les frais de tenue de compte ou offrant une réduction les concernant.

Enfin, les associations estiment que les banques font de substantielles économies de personnel grâce à la numérisation des services : « là où un agent faisait un virement en agence, le client le fait lui-même via son téléphone ou sa tablette ». Pour elles « à partir du moment où les banques traditionnelles viennent sur le terrain des banques en ligne, elles devraient aligner leur tarification ». Ambiance.

Les banques répondent quant à elles qu'elles ne peuvent réduire la taille de leurs réseaux, ce pour des raisons diverses. Sont évoqués pêle-mêle l'attachement des consommateurs aux services de proximité et des questions d'emploi : « certains établissements ont confirmé que la fermeture d’agences entraînait souvent une diminution de l’activité commerciale dans la zone par fermeture de comptes et difficulté de recrutement de nouveaux clients ».

Une carte bancaire, combien ça coûte ?

Il n'y a pas que le tarif des frais de tenue de compte qui augmente, détenir une carte bancaire devient également de plus en plus cher. Sur 110 banques françaises, 65 ont appliqué une hausse au tarif de leurs cartes à débit immédiat (type Visa/Mastercard) entre 2015 et 2016, et aucune n'a revu ses prix à la baisse.

Leur tarif annuel moyen est ainsi passé de 38,44 euros par an en 2015 à 39,24 euros en 2016, soit une hausse de 2,08 %. Par rapport à fin 2009, la hausse atteint même 12,58 %, relève l'observatoire des tarifs bancaires. Mais là encore les différents établissements affichent des tarifs très différents. Ainsi, en dehors des banques proposant leur carte gratuitement, les tarifs observés varient du simple au double : de 24 à 47 euros par an pour les offres standard. Faire jouer la concurrence peut donc avoir du bon.

Les clientèles plus « fragiles » sont elles aussi touchées par la hausse des tarifs des cartes qui leur sont dédiées. Ainsi, le prix moyen de la cotisation annuelle pour une carte de paiement à autorisation systématique (Electron, Maestro...) a augmenté de 2,2 % entre début 2015 et 2016, atteignant désormais 30,71 euros. Par rapport à fin 2009, la hausse est moins marquée que pour les cartes à débit immédiat, avec 8,4 % seulement.

Des virements quasi gratuits

Par contre, du côté des virements, la gratuité devient la norme, à condition de ne pas faire le déplacement dans une agence, où au contraire les prix grimpent. Ainsi ordonner un virement SEPA avec le concours d'un guichetier vous reviendra en moyenne à 3,69 euros. Si vous y procédez en ligne, 121 banques vous permettront de le faire gratuitement, et cinq autres vous factureront un maximum de... 30 centimes d'euro.

Pour ce qui est des prélèvements automatiques, les choses se gâtent. Si 114 établissements pratiquent la gratuité pour la mise en place des prélèvements, onze autres affichent encore pour des tarifs s'échelonnant entre 1 et 16,30 euros pour ce service. Le coût unitaire de chaque opération après sa mise en place est néanmoins gratuit, et ce dans l'ensemble des établissements sondés par le ministère.

Commissions d'intervention : mieux vaut ne pas être dans le rouge

L'observatoire s'est également penché sur le cas des commissions d'intervention. Il s'agit de frais facturés par les établissements bancaires lorsqu'ils acceptent de laisser passer une opération débitrice qui place un compte dans une situation d'anomalie (découvert prolongé, dépassement du plafond du découvert...). La loi française impose depuis juillet 2013 un montant plafonné à 8 euros par opération, avec un maximum de 80 euros par mois. Pour les offres destinées à une clientèle « fragile », les plafonds sont respectivement de 4 et 20 euros.

Ce n'est toutefois pas sur ces opérations là que les banques françaises cherchent à se différencier. Le prix moyen des commissions d'intervention est ainsi passé de 7,73 euros début 2015 à 7,72 euros en 2016. Une variation infime signe de la quasi absence de concurrence dans ce domaine. Quelques établissements en ligne tentent néanmoins de se démarquer en ne les facturant pas, mais il n'est pas dit que cet argument fasse mouche.

Fintech et mobilité bancaire

Il faut aussi dire que la mobilité bancaire n'est pas (encore) entrée dans les mœurs. Changer de banque est en général assez complexe, nécessite un certain niveau de « paperasserie », les clients ayant aussi tendance à penser qu'ils ne peuvent pas changer de réseau dès lors qu'ils y ont leur crédit immobilier par exemple.

Mais deux tendances vont émerger dès 2017. La première concerne la mobilité bancaire, qui entrera en vigueur le 6 février et viendra largement simplifier le changement de banque. La seconde est celle de la montée en puissance des sociétés qui veulent faire bouger le secteur, les « fintech ».

Cela a commencé par la montée en puissance des banques en ligne, qui proposent gratuitement de nombreux services, de la carte bancaire en passant par de nombreux frais. Mais il s'agit en général d'une offre dérivée des banques, qui en restent les propriétaires. D'autres solution commencent à se faire connaître, de Compte Nickel à N26 pour la gestion de compte en passant par IBAN First pour les entreprises par exemple.

Orange l'a d'ailleurs bien senti et lancera son offre Orange Bank dès janvier afin de tenter de venir se tailler une part de ce marché, aussi juteux qu'à l'aube de grandes mutations.

Un comparateur public pour faire son choix

Le CCSF profite de son côté de ce rapport pour rappeler que depuis le 1er février 2016, un comparateur public des tarifs bancaires a été mis en place, à la demande du ministère de l'Économie et des finances. Celui-ci permet au consommateur de faire son choix entre les différents établissements présents dans son département, et de sélectionner les critères qui lui semblent importants, dans une liste malheureusement un peu limitée.

Certains tarifs ne sont en effet pas inclus, tels que le taux d'intérêt des agios en cas de découvert autorisé ou non, les commissions d'intervention, ou les frais de rejet pour les prélèvements. L'outil public permet néanmoins de filtrer les banques en lignes de celles disposant de guichets en dur, pour réaliser certaines opérations.

Commentaires (43)

#1

Bien content depuis que je suis chez ING pour ma part, je n’avais jamais besoin d’un établissement physique donc le tout en ligne me convient.

#2

mobilité bancaire : Je crois que je vais en profité, à la banque postale mon salaire met 2 jour à être validé sur mon compte, et c’est pire quand le virement et fait un vendredi. " />

" />

#3

j’ai l’intention de passer chez eux aussi dans les mois qui suivent :)

#4

ING Direct propose quasi continuellement le parrainage -> Si tu changes de banque, tu trouveras de nombreux parrains sur le forum communautaire pour profiter d’un petit bonus supplémentaire en plus de la mastercard gold offerte et 0€ de frais de gestion

#5

J’ai changé de banque cette année car j’en avais assez de payer pour mes cartes de débit.

Nous avons réussi à aller dans une banque ou l’on ne paye aucun frais de gestion et nous en sommes très content.

Comme beaucoup ici, j’arrive très bien à me passer d’une banque physique (sauf dépot de cheque), je ne fais presque jamais appel à mon conseiller (sauf gros projet style crédit immobilier) et me débrouille avec l’application et le site internet de celle ci.

#6

Chez ING pour avoir la CB ils demandent de mettre son salaire chez eux et demandent un minimum de revenu ?

#7

D’après le site ING -> pour 0€ de frais sur le compte courant tu as 2 possibilités : verser chaque mois minimum 1200€ et/ou ouvrir un livret (A, LDD, Orange, etc.) avec 5000€ d’épargne

Si tu ne verses pas min. 1200€/mois ou pas de livret avec 5000€, les frais de gestion du compte sont de 5€/mois

Dans les 2 cas, la mastercard gold est gratuite.

#8

Les virements ne sont gratuits qu’en façade. Dans les faits, les banques introduisent généralement un pseudo délai de 1 à 3 jours où l’argent ne se trouve plus nulle part (ni sur le compte de débité, ni sur le compte crédité). En revanche, il est bien dans les poches de la banque…

#9

1200 par mois et non fiché BDF.

#10

#11

Essai

#12

Pour un compte qui sert peu (frais prof.), je suis passé il y a un an chez Boursorama.

Rien à redire : CB gratuite, frais de gestion à 0 pour les opérations de base.

Pas de domiciliation imposé.

J’ai même fais un prêt à la conso à moins de 1% toujours sans domicilier mon salaire.

Je recommande.

#13

Tout pareil, ravi de Boursorama (en dehors de l’encaissement des chèques, mais on ne peut pas tout avoir).

Pour la CB gratuite, c’est selon le pognon sur son compte ou avec un flux minimum, sinon elle est à 1,50€/mois.

A ce propos, je vais être moins subtil que mon collègue du dessus, mais si quelqu’un veut que je le parraine, vous pouvez m’envoyer vos prénom, nom, mail, ville et code postal par message privé, je ne revendrai qu’au plus offrant !

#14

Le délai légal pour les virements est 24H. (si le virement est fait avant une certaine heure, 15h au CIC)

#15

Des frais de gestion qui s’ajoutent, qui augmentent, et des banques pas foutues de proposer des services basiques qui tiennent la route.

CIC, La poste, impossible d’obtenir le détail de ses opérations en csv, odf, etc…sur plus de 1 ou 2 mois. Ça rejoint le sujet de l’autre jour sur le manque d’innovation des grandes surfaces.

#16

Et oui… Le gouvernement ne peut pas demander aux banque françaises d’investir dans des banques d’autres pays européens (Italie, Grèce…) pour éviter un écroulement et en même temps les inciter à revoir leur copie sur ces frais qui sont une véritable manne de plusieurs milliards d’euros par an…

#17

#18

S’il n’y avait pas mon crédit immobilier, j’aurai quitté depuis longtemps toute banque en dur.

#19

Sur les commissions d’intervention, nombreuses sont les banques qui “oublient” que le montant total du découvert + commissions d’intervention doivent correspondre au TEG (et dans tous les cas ne pas dépasser le taux de l’usure…) :http://www.leparticulier.fr/jcms/c_108506/plusieurs-banques-condamnees-pour-leur…

#20

Mais deux tendances vont émerger dès 2017. La première concerne la mobilité bancaire, qui entrera en vigueur le 6 février et viendra largement simplifier le changement de banque.

Et concrètement ça donnera quoi ?

#21

Livret A , comptes titre, PEA ,LDD, compte courant et cartes Gold pour 2 personnes si compte joint

" />

" />

Tout gratuit chez ING

Et si besoin on peut sponsoriser qui le veut ça marche très bien

Si ça reste comme ça je n’ai vraiment pas envie de changer

#22

+1 pour boursorama, switch cet été et content pour le moment (avoir un travail aide bien quand même …)

et +1 pour les parrainages, je suis ouvert ^^

#23

#24

J’apprécie énormément le passage où on me dit que je paye des frais de compte pour pouvoir avoir accès aux opérations en lignes (enfin ça s’appelle être arriéré technologique entre en 2016). D’un autre, dès que je veux faire un truc en agence je paye aussi des frais. Donc quoi que je fasse on paye. Puis les frais sur les cartes (de débit ou de paiement) sont absurdes… Étant actuellement aux US où même les cartes de crédits rapportant jusqu’à 5% de Cashback sont gratuites… Sans parler des faibles performances desdites applications en lignes et site Web…

Bref…

#25

#26

Pour un virement sepa, les fonds sont disponibles au pire le jour ouvré suivant si ce n’est pas effectué dans la journée. C’est la loi. Et c’est en partie pour cela que les banques font maintenant payer les frais de tenue de compte.

" />

" />

Après si tu effectue des virements dans d autres devises ou hors zone sepa c’est plus cher.

#27

#28

la domiciliation pour bénéficier d’un crédit est interdite par la loi.

Au pire, tu te domicilie le premier mois … et puis tu change après :P

Bon perso je suis dans le même cas, mais c’est aussi parce qu’ils ont fait des efforts pour le crédit, donc je trouve normal de faire du “donnant-donnant” si ils font plus d’efforts que les autres banques lorsqu’on en a besoin:)

#29

Comme dit au dessus :

" />

" />

La domiciliation obligatoire du salaire dans une banque est strictement interdite.

Tu peux partir quand tu veux et ça n’annulera pas ton prêt !

De plus des banques qui vous font payer des cartes de credits ou des tenues de comptes alors qu’elles arrivent à rembourser des milliards d’amendes pour fraude ou je ne sais quoi en moins de 2 ans …

comment dire .. je n’ai aucun scrupule

Disons que j’ai une bonne idée d’oû vient l’argent avec lequel elles remboursent !

#30

#31

Par contre ce qui est autorisé, c’est la domiciliation contre obtention d’un taux préférentiel (mentionné dans le contrat).

#32

#33

#34

Je le voyais plutôt comme ça :

-” deal”

#35

Exactement !!

" />) nous sommes partis car on a eu vraiment l’impression qu’on se fichait de nous (par exemple, nous faire payer 5000-10000€ de frais pour changer un nom sur un crédit, plus de gratuité des moyens de paiement, …)

" />) nous sommes partis car on a eu vraiment l’impression qu’on se fichait de nous (par exemple, nous faire payer 5000-10000€ de frais pour changer un nom sur un crédit, plus de gratuité des moyens de paiement, …)

" />

" />

J’ai fait pareil avec mon ancienne banque et mon prêt immobilier. Nous sommes restés tant que c’était “donnant donnant” mais au bout de 2 ans et un changement de conseiller (mon ancienne conseillère était top….

Le pire c’est qu’ils n’ont même pas essayé de nous retenir

#36

La sécu ….. " />

" />

Ça fait 6 mois que je leur envoie régulièrement mon nouveau RIB et qu’ils me virent les remboursement sur mon ancien compte….

D’après un conseiller, on ne peut faire le changement en ligne pour éviter des fraudes…. Je me demande comment tous les autres services font ???

#37

#38

Nous, les banques, vous remercions de nous avoir permis de faire fortune. Nous vous remercions de nous avoir sauvées lors de la dernière crise financière. Nous vous en sommes extrêmement reconnaissantes.

Mais le monde change et les technologies ne cessent d’évoluer, et cela représente beaucoup de frais. Dans ces périodes incertaines, vous devez pouvoir vous reposer sur des partenaires solides et pérennes. Vous comprendrez pourquoi, afin de vous offrir le meilleur service possible, il nous faut augmenter nos tarif pendant que nous nous servons de votre argent pour augmenter la masse monétaire globale, et nos revenus. Car sans banques, il n’y aurait plus d’argent, n’est-ce pas.

Chers clients et clientes, soyez bien assurés que notre fidélité a votre pognon est votre meilleure garantie.

#39

Crédit agricole Ile-de-France, Crédit coopératif par exemples : sans frais de tenue de compte.

#40

Les champions du monde toutes catégories, c’est la Caisse d’Epargne, qui arrive à facturer des frais de tenue de compte à mon grand-père décédé depuis 3 ans. " /> Et c’est pas faute de les avoir relancés plusieurs fois pour clôturer ce compte… Une bonne stratégie pour renflouer les caisses, faire payer les morts !

" /> Et c’est pas faute de les avoir relancés plusieurs fois pour clôturer ce compte… Une bonne stratégie pour renflouer les caisses, faire payer les morts !

#41

Domiciliation, mais en aucun cas la souscription obligatoire d’une carte bancaire comme l’a fait Pavlov.

#42

#43

des vrais banksters !!

il faut savoir qu’ils se font 29 milliards d’€ d’agios sur découvert par an, rien que pour la france