Un Euro numérique devrait voir le jour d’ici 2026 ou 2027, selon la Banque de France et la Banque Centrale Européenne. Il doit servir à atteindre plusieurs objectifs, notamment face aux cryptomonnaies, mais de quoi parle-t-on exactement ?

Qu’est-ce que l’euro numérique ?

L’Euro numérique et les monnaies numériques de banque centrale (MNBC), dans leur ensemble, sont de nouveaux moyens de paiement. Un Euro numérique viendrait nous servir au quotidien, aux côtés de la monnaie fiduciaire (pièces et billets) et de la monnaie scripturale (les dépôts que nous faisons sur nos comptes, qui sont inscrits dans les livres de comptes des banques). Pour les établissements financiers, ce sera aussi un nouveau moyen d’échanger sur le marché interbancaire, cet espace où elles prêtent et empruntent des actifs financiers de gré à gré.

La spécificité d’une MNBC comme l’euro numérique serait donc d’être une unité de compte qui ne circulerait que de manière technologique, d’un portefeuille numérique à un autre.

Pourquoi créer une monnaie supplémentaire ?

Un projet comme l’euro numérique répond à une série d’enjeux :

Du point de vue des consommateurs, le premier est une question d’usage. Dès 2018, en France, les jeunes se déclaraient friands de solutions de paiement dématérialisé, selon une étude Cofidis, que ce soit avec leur carte en sans contact ou via un smartphone ou un autre objet connecté.

Si la population générale était déjà grande usagère de carte bancaire en ligne et hors ligne, elle a depuis adopté le même type de pratiques que celles plébiscitées par la « génération Z » : la pandémie a en effet accéléré la rapidité d’adoption du paiement sans contact, par cartes physiques et virtuelles (via un smartphone). Dans ce contexte, les promoteurs d’un Euro numérique expliquent que celui-ci permettra des transactions plus rapides, voire instantanées, car ne requérant pas de règlement interbancaire. Son principal intérêt serait donc de se passer d’intermédiaire entre le vendeur et le payeur.

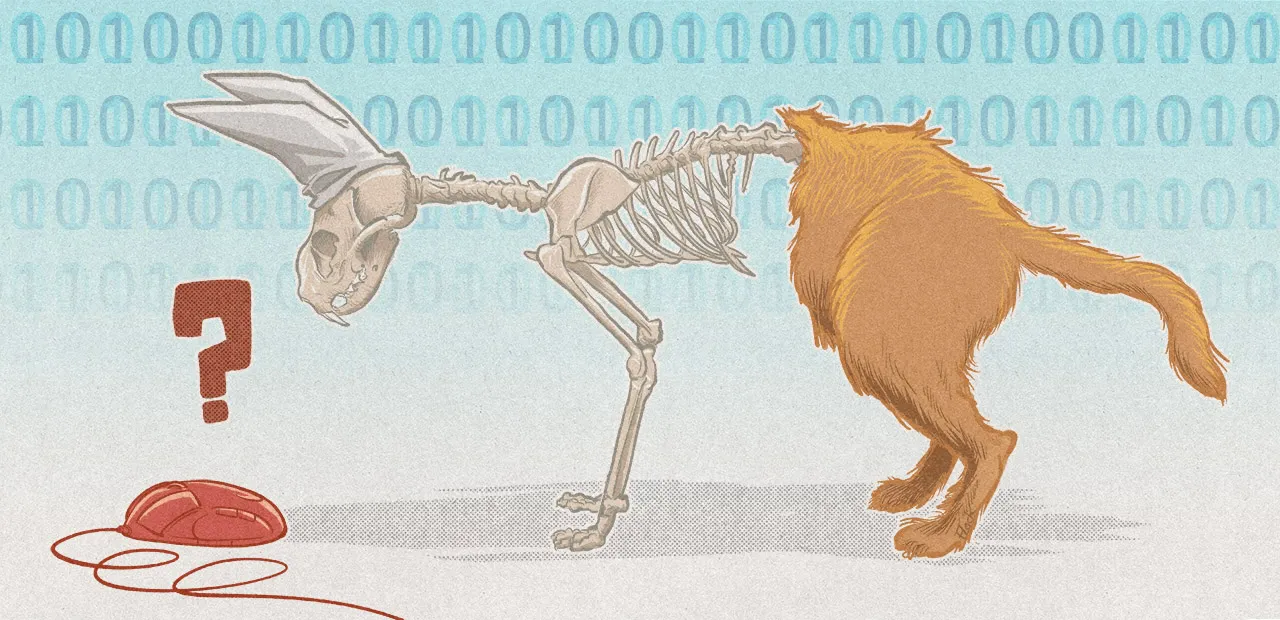

Du côté de la Banque Centrale Européenne (BCE), un enjeu concerne la régulation : le secteur des cryptoactifs envoie des signaux de grande volatilité depuis ses débuts. Des cryptoactifs ont bien été créés de sorte à indexer leur cours à celui de devises (le dollar, l’euro) ou de matières premières comme l’or – on les appelle des cryptomonnaies stables ou stablecoins.

Mais pour la BCE, aucun de ces actifs ne remplit les trois missions d’une monnaie : être une réserve de valeur, un intermédiaire fiable des échanges et une unité de compte (c’est-à-dire qui permet d’établir le prix des biens et services échangés). En l’occurrence, même un stablecoin comme le TerraUSD s’est effondré en mai dernier. En créant sa propre MNBC, la BCE fournirait un moyen de paiement similaire à ces stablecoins, mais dont la fiabilité serait certifiée.

Un autre est géopolitique : des pays comme la Jamaïque ou le Nigeria émettent déjà leurs propres monnaies de banque centrale, tandis que d’autres, comme la Suède, la Chine ou la Corée du Sud sont en phases de test. Plus d’une centaine de projets sont étudiés par des banques centrales à travers le monde, rappelait Christine Lagarde fin septembre. Des entreprises lancent aussi leur test, parmi lesquelles Meta, et son projet Libra lancé en 2019, renommé Diem en 2020 puis abandonné début 2022.

Un autre est industriel : en même temps qu’ils acceptent peu à peu les dépôts (voire proposent des prêts) en cryptomonnaie, de nombreux établissements bancaires mènent leurs propres expérimentations sur les usages des technologies de registres distribués (blockchains). Dans ce contexte, un Euro numérique améliorerait l’accessibilité et l’interopérabilité financière, facilitant les paiements transfrontaliers et en devises. Il simplifierait les échanges avec les devises numériques délivrées par d’autres États et, du côté des particuliers, permettrait par exemple des paiements instantanés d’une devise à l’autre. Selon la Banque de France, ce pourrait aussi devenir un moyen de paiement fiable pour les titres financiers qui commencent à être enregistrés sur des blockchains (tokenisés, dans le jargon).

Un dernier enjeu est celui de l’inclusion financière : selon la BCE, l’euro numérique participerait à l’inclusion financière en offrant une nouvelle solution de paiement, accessible, ce qui augmenterait la concurrence en la matière. Cependant, les citoyens interrogés sur la question ont souligné que l’euro numérique pouvait être synonyme d’accroissement de la complexité. Ils poussent donc à la création d’une solution mettant l’accent sur la simplicité et la sûreté. Soulignons que dans les économies émergentes, les MNBC sont souvent présentées comme un moyen de donner un accès au système financier à la large part de la population mondiale encore non bancarisée (1,4 milliard de personnes en 2021 selon la banque mondiale).

Si on résume avec les mots du Gouverneur de la Banque de France, l’euro numérique serait un « puissant levier d’affirmation de notre souveraineté » face aux initiatives évoquées plus haut, qu’elles viennent d’autres pays, d’entreprises privées ou de l’écosystème crypto. Face aux monnaies privées et aux cryptoactifs, explique Christine Lagarde, la BCE veut faire de sa MNBC une ancre dans le monde numérique, de la même manière que l’euro qu’elle émet déjà est une « ancre » dans nos échanges au quotidien.

Comment l’euro numérique sera-t-il sécurisé ?

L’euro numérique pose plusieurs problématiques de sécurité.

D’un point de vue purement technique : la question de la sécurité de l’infrastructure qui permettra les réserves et les échanges d’euros numériques n’est pas tranchée. La BCE effectue actuellement des expérimentations, notamment avec des technologies de registres distribués, mais le futur dira quelle option sera finalement choisie.

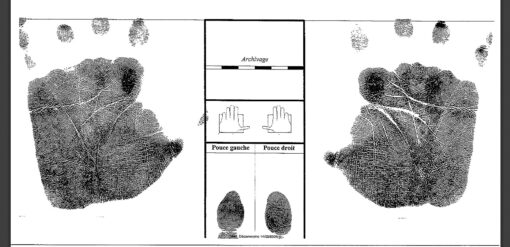

D’un point de vue de sécurité des données, question aussi technique que politique : dans l’écosystème crypto, l’accent est souvent mis, à tort ou à raison, sur l’anonymat que permettrait l’usage de blockchains. Par ailleurs, la consultation publique menée par la BCE et publiée en 2021 montre que la confidentialité des paiements est la principale préoccupation des répondants. La présidente de la BCE Christine Lagarde a donc répété que celle-ci était un point d’attention lors des expérimentations, « jusqu’à un certain niveau ».

En effet, pour permettre à des organismes comme la Direction Générale du Trésor en France et le Groupe d’action Financière (GAFI) en Europe de réaliser leur mission de lutte contre le blanchiment de capitaux et le financement du terrorisme, certaines informations doivent leur rester accessibles. La BCE indique qu'en plus d'éléments de protection plus classiques, les informations relatives à l'identité des payeurs pourraient être séparées de celles concernant les paiements, afin que seules les cellules de renseignement financier puissent les récupérer (selon des processus judiciaires définis) en cas de suspicion d'activité illégale.

Présentera-t-il un risque pour les monnaies existantes ?

L’euro numérique pourrait présenter un problème de sécurité monétaire : si les épargnants se tournaient tous vers cette nouvelle forme de monnaie, ils créeraient un risque en privant les banques de détail dans la zone euro de liquidités. Ce cas de figure pourrait avoir lieu si la population se mettait à considérer la monnaie de banque centrale comme plus sécurisée que la monnaie privée (celle créée par les banques commerciales, lorsqu’elles octroient des prêts notamment).

Pour éviter ce problème, la BCE veut faire de sa MNBC un outil de paiement plutôt qu’une réserve de valeur. Concrètement, elle propose de restreindre le nombre d’euros numériques dont chacun pourrait disposer, voire de soumettre les dépôts en euro numérique à un taux d’intérêt punitif (de -0,5% pour le moment : il serait donc moins intéressant de les garder dans son portefeuille numérique que sur un compte courant).

Quel sera son impact écologique ?

La BCE prête une attention particulière à l’impact environnemental de l’architecture de l’euro numérique. Dans son rapport sur l’euro numérique, l’institution souligne non seulement que les infrastructures et la production de moyens de paiements classiques peuvent manquer d’efficacité en termes de consommation d’énergie, mais encore que la création d’un Euro numérique pourrait être le levier d’une réduction de l’empreinte écologique des systèmes de paiement de la zone euro.

En cela, l’Eurosystème, qui regroupe la BCE et les banques centrales européennes, souligne que l’euro numérique lui permettrait de devenir leader en la matière, et justifier qu’une pression soit mise sur les services de paiement pour qu’ils veillent à réduire leur empreinte écologique.

Quelles sont les prochaines étapes de la réflexion autour de l’euro numérique ?

Parmi les sujets que la BCE doit trancher, on compte :

- Celui de l’architecture : sa forme (les particuliers auront-ils des comptes ouverts auprès de la BCE ? Si oui, en accès direct ou via des intermédiaires ?), sa prise en charge (par des acteurs publics ou privés ? Lesquels ?),

- Celui de l’infrastructure : un registre distribué correspondrait-il aux choix précédents ? Remplirait-il les obligations de sécurité, de robustesse, d’efficacité recherchées ?

- Celui de l’accessibilité : avec un équilibre à trouver entre confidentialité et respect des législations, notamment dans le cadre la lutte contre le blanchiment et le financement du terrorisme,

- Et celui de l’interopérabilité : puisqu’un des buts de l’euro numérique est d’être facilement échangeable avec d’autres MNBC.

La BCE est actuellement en phase de prototype. Elle a présenté mi-septembre la liste des entreprises travaillant sur les interfaces utilisateurs nécessaires à l'usage d'un euro numérique. Parmi elles, quatre sociétés européennes et... Amazon. Le conseiller de la BCE sur les questions de paiements numériques, Jürgen Schaaf, a défendu ce choix en avançant que les expérimentations étaient motivées par des considérations strictement techniques. Une coalition de membres du Parlement européen s’est néanmoins insurgée de la préférence accordée à une société américaine, alors même que l’Europe compte de nombreux acteurs du e-commerce, illustrant par là même le caractère éminemment politique de tout ce qui touche à l'émission d'une monnaie.

Elle devrait prendre ses décisions sur la faisabilité et les principaux détails techniques d’ici la fin 2023. L’Eurosystème devra aussi se pencher sur des questions légales, à commencer par les implications juridiques des choix effectués à chacune des étapes tout juste citées.

Ensuite, Christine Lagarde indique qu’un Euro numérique pourrait être lancé en 2026 ou 2027.

Commentaires (32)

#1

Un sujet intéressant, la Banque de France a réalisé un podcast intéressant sur le sujet : https://podcast.ausha.co/on-parle-cash-plus/monnaies-numeriques-banque-centrale

#1.1

Merci pour le lien, si j’ai un peu de temps j’irais lire.

Sur l’article, je n’aime pas vraiment l’idée d’un rendement négatif sur le compte personnel. J’ai le sentiment que c’est une mesure afin de permettre aux banques de continuer l’enfumage de leur “services”. Si un moyen technique permet de s’affranchir du poids des banques, pourquoi s’en privé à part pour épargner (ahah jeu de mot) les riches propriétaires et actionnaires de toucher leur pognon ?

#2

Pourquoi j’ai comme l’impression qu’il y a anguille sous roche et que toute cette histoire sent l’arnaque à plein nez. A qui vas vraiment profité cet euro numérique ?

Je ne vois pas le rapport avec l’essor du sans contact ça ne marche pas bien actuellement ? L’argument de l’immédiateté vas plutôt profiter aux arnaques plus qu’autre chose. Cette partie là semble dénoter d’une volonté de ce passer des banques, argument valable car pour les petites transaction dématérialisé entre particulier il vaut mieux passer par paypal tellement les banques “normal” sont incapables de ce côté là.

géopolitique et industriel, encore une fois ça faciliterait les arnaques en lignes mais je comprends encore moins les autres arguments, je ne vois pas la différence avec une meilleure régulation des tarifs interbancaires.

inclusion financière, heu là je comprends encore moins, en tout cas pour les citoyens européen je ne vois pas du tout l’intérêt, pour les étrangers pourquoi pas, mais paypal et western union vont faire la gueule. L’argument serait que créé un euro-numérique permettrait de laisser tout les autres créer leur propre monnaie ? Je ne comprends pas qu’ils fassent une différence entre l’euro et l’euro-numérique.

technique et sécurité des données, la confidentialité des paiements en argument phare alors que ça ne sera légalement pas plus possible que maintenant, on ne pourra plus faire confiance aux banques pour ne pas exploiter nos données de transactions ?

pour éviter que tout le monde quittent les banques, l’argument du dépôts avec intérêt négatif -> personne ne l’utilisera et comme outils de paiement, encore une fois pourquoi ajouter une nouvelle monnaie ??

pour l’impact écologique c’est vraiment n’importe quoi, si le système actuel est polluant, légiférer pour les obliger à être plus “vert” !

Tout ceci est il une attaque en règle contre les banques et leurs frais bancaires ? D’un autre côté je sens tout le potentiel d’arnaques et d’évasion fiscales que cet euro-numérique peut engendrer, sans parler d’une centralisation trop poussé.

#2.1

Merci d’avoir mis en texte les points qui me dérange.

Je rajouterai juste que le choix d’Amazon et sa défense par J. Schaaf me laisse songeuse, et me laisse penser que ça va se terminer en flicage par les GAFAM (et derrière les US).

Et nom de Zeus, les citations me laissent penser que le projet a été rédigé par une start-up (dans le sens péjoratif du terme,). Il serait pas entrain de nous faire une Salto ou un Gaia-X ?

#2.2

Merci de remettre en perspective.

Je m’attendais à ce qu’on m’explique le b.a.-ba de l’euro numérique et je n’ai eu que le b.a.-ba du marketing habituel de cryptomonnaie. En pratique j’ai déjà tout ce qui est en pub, je paye les pros avec mon tel en 1-2 secondes via Google/Apple Pay et je paye perso avec mon tel le temps de rentrer l’IBAN la première fois + 10 secondes (rentrer le montant, valider, attendre un peu) avec mon tel via l’app de ma banque via SEPA instant payment, et d’autres pays comme la Suède ne jurent déjà que par une app qui associe un numéro de tel à l’IBAN si on veut se faciliter la vie via le numéro de tel.

Il faudrait citer un exemple réel de ce qu’on pourrait faire avec ce “truc” qu’on ne peut pas déjà faire aujourd’hui. Ne pas être tracé? Blanchiment? Alors il faut afficher ça (ça sera certes bien moins vendeur… Surtout que ça marche dans les 2 sens, on ne peut alors pas tracer celui qui reçoit, donc jen ‘ai pas forcément envie de ça).

#3

une bonne idée qui fera un flop à cause du -0.5% fait juste pour “sauver” les vieux mammouths (on a l’habitude à force)

#3.1

Il y a confusion entre la MNBC qui est en cours de test et qui est la monnaie qui sera utilisé par les établissement pour les opérations entre elles et avec les BCN et le futur e-euro qui sera la seconde monnaie officielle de la zone euro et qui sera détenue par les citoyens. Dans le projet actuel on est sur des montants assez faibles de l’ordre de quelques millier d’euros maxi (entre 2 et 4000) par personne.

#4

Utiliser un registre distribué pour une banque centrale c’est un peu cocasse comme idée …

Et depuis 13 ans on a bien montré que la blockchain n’est pas le bon outil pour gérer une monnaie : c’est beaucoup trop lent et couteux, et la non réversibilité des transactions est plus un problème qu’autre chose, sauf si on est un criminel qui veut arnaquer quelqu’un.

#5

Avec l’euro numérique, on n’est pas loin du système Chinois où l’Etat connaît toutes vos habitudes de dépenses. Si c’est facultatif et que le cash sera toujours autorisé, cela ne me pose pas de problème mais si cela devient obligatoire sans cash alors là attention, on ouvre la boîte de Pandore.

#6

Questions :

#7

Même dans le système bancaire classique, une transaction n’est jamais annulée. En cas d’erreur, une nouvelle transaction vient plutôt l’inverser.

#8

En cas de “bank run”, plus de problème, plus de “run” possible. On ferme les banques, on bloque les comptes, on crédite en e-euros 35 euros par jour et par tête de pipe. Modalités à préciser, mais c’est l’idée.

Sinon, y a-t-il une demande sociale exprimée pour une monnaie numérique ? Non. Donc l’initiative correspond à autre chose.

#8.1

Pareil j’ai du mal à voir l’intérêt. Peut-être pour ne pas être trop à la traine si jamais des avantages certains sont identifiés ?

#9

Dans un système de blockchain cette inversion ne peut être initiée que par le receveur originel. C’est pour ça que je parle d’irréversibilité. Dans le monde où ma mère peut faire un virement à la mauvaise personne ou se faire arnaquer ça me rassure que son banquier puisse intervenir.

#10

3 objectifs a mon sens

Le 3 pose des questions de vie privée mais croire que le cash n’en pose pas est une illusion : les numéros de série des billets sont traçables et avec un peu de statistiques on peut retrouver en gros ce à quoi a servi un billet.

#11

Oh ouii, un euro que les détenteurs (nous) ne maîtriseraient pas !

Quand il n’y aura plus d’alternative physique, les autorités supra-nationales auront un gros pouvoir de coercition envers les pays. Tu jours au rebelle ? On te coupe l’accès à ta monnaie. Demandez aux grecs comment ils l’ont vécu en 2010, quand il n’y avait plus de monnaie à retirer aux distributeurs, pour les punir d’avoir élu un gouvernement qui voulait s’opposer à leur idéologie libérale.

Autre idée dystopique (ou pas) : mettre une date d’expiration à chaque euro. Idéal pour obliger à consommer, plutôt qu’à épargner ! Après tout, c’est un des rôles de la BCE : maîtriser l’inflation. Mais encore faut bien qu’il y en ait une… Ça tombe bien, on peut “nudger” pour obliger à la dépense.

On va me répondre que je délire, que c’est de la paranoïa. Je favorise l’actu, on en reparlera dans quelques années.

#11.1

Si jamais quelque chose de telle se faisait une autre monnaie remplacerait l’euro-numérique.

#11.2

Tu parles d’une autre monnaie officielle ? Ou “sous le manteau” ?

#11.3

Dollars, couronnes danoises, livres, francs suisses, une autre monnaie numérique… Il y a pas mal de pays dont la monnaie officielle est moins utilisée au quotidien qu’une autre monnaie.

#12

J’ai rien compris.

Est-ce que ça va être une monnaie qui émules les billets (moins de traçage que la carte bancaire où tout est logué) ?

En quoi, “L’euro numérique pourrait présenter un problème de sécurité monétaire : si les épargnants se tournaient tous vers cette nouvelle forme de monnaie”. En quoi c’est une monnaie différente que l’Euro ? Il y aura un taux de change ?

#12.1

Ah je suis pas le seul :)

J’ai l’impression que ce sera une monnaie qui permettra d’avoir des € dématérialisés sans passer par les banques.

Une sorte de monnaie liquide numérique.

Le truc c’est que pour le moment, vu qu’on ne sait pas comment ce sera mis en place, c’est difficile de se faire une idée.

Si ça permet de transférer des € en se passant des intermédiaires (Mastercard, …) ça a peut être une intérêt.

#13

Je doute. Ça marcherait si chaque billet était scanné à chaque usage. Savoir par quelles mains il est passé entre sa mise en circulation et sa fin de vie, deux ans en moyenne (je crois), ça me paraît pas possible.

#14

C’est la fete du slip dans les commentaires ?

Sinon merci pour l’article: très didactique.

#15

A mon avis les commentaires (beaucoup d’à priori) montrent combien le sujet est plus complexe qu’il en a l’air en premier abord et mériterait de plus amples explications au sein de l’article ;)

Il faut tout de même avoir quelques notions sur comment est créée la monnaie, par qui et pourquoi, pour bien comprendre celui-ci (intéressant au passage).

Le fonctionnement monétaire est un sujet vraiment intéressant mais pas des plus accessibles sans quelques notions (et c’est un néophyte qui parle, j’apprends toujours sur cette facette de l’économie).

#16

C’est déjà le cas avec l’euro sous format papier ou pièce pour tous les points que tu mentionne. Il y a moins de monnaie physique en circulation que ce qu’il y a de présent sur les comptes bancaires, donc tu es déjà dans un système tout numérique.

#17

En termes de protection des données à caractère personnel, voir quelques éléments ici :

https://edpb.europa.eu/our-work-tools/our-documents/other-guidance/statement-042022-design-choices-digital-euro-privacy_en

#18

Avec ce scénario, la seule question qui se pose vraiment, c’est : quel serait l’intérêt pour le citoyen, par rapport à ce qui est disponible aujourd’hui.

Pour l’instant, je n’en vois pas réellement. En revanche, je perçois très bien les inconvénients de ce qui est décrit.

#19

J’ai raté un truc ?

Mais pour la BCE, aucun de ces actifs ne remplit les trois missions d’une monnaie : être une réserve de valeur, un intermédiaire fiable des échanges et une unité de compte

[…]

Pour éviter ce problème, la BCE veut faire de sa MNBC un outil de paiement plutôt qu’une réserve de valeur

Du coup ça ne résoud toujours pas le problème

edit : sujet super intéressant sinon !

#20

Cet eEuro ne sera probablement pas décentralisé. Probablement un peu comme le lbcoin.

Le problème selon moi est qu’il faudra passer un KYC et la monnaie ne sera plus réellement européenne. Il sera facile de faire payer des taxes différentes en fonction de l’origine du détenteur du wallet.

#21

Juste une remarque sur l’article lui même, l’article en mode lecture est différent de l’article normal

#22

Actuellement, les seuls “vrai” euros auxquels tu as accès en tant que particulier, c’est l’argent liquide (pièce et billets).

Ton argent en banque, c’est de la monnaie “commerciale” (monnaie des banques commerciale, ou monnaie scripturale).

On peut voir ça comme des avoirs chez la banque : la banque peut mettre cet argent à ta disposition, mais en pratique, elle en fait autre chose en attendant, parce tous les clients ne vont pas retirer leur argent en même temps.

Par exemple, disons que les clients ont déposé un total de 10 milliards d’euros chez la BNP.

La BNP va avoir un compte chez la banque des banques (c’est à dire la banque centrale européenne, la BCE) avec uniquement 1 milliard d’euros (des “vrais” euros à la banque centrale, de la monnaie centrale).

Pour les 9 milliards d’euros restant, la BNP ne les possèdent pas directement sous forme d’euros, elle fait “travailler l’argent” comme on dit.

Ça va entre autre servir à faire tourner l’économie : investissement dans des entreprises (actions), prêter de l’argent à des États (obligations d’État), des particuliers, des entreprises, etc.

Avec l’euro numérique, les particuliers auront pour la première fois directement accès à de la monnaie “centrale” numérique.

C’est donc des “vrais” euros au même titre que l’argent liquide.

Si tous les particuliers et entreprises laissent dormir leur argent en monnaie numérique de la banque centrale, les banques commerciales ne pourront plus jouer leur rôle de préteur et d’investisseur qui fait tourner l’économie. C’est pour ça que l’article parle de problème de sécurité monétaire.

Ça mériterait un article à part entière pour aborder toutes ces notions et bien comprendre l’euro numérique. En attendant, il y a quelques bonnes video youtube sur le sujet.

#23

Pour compléter, mon commentaire précédent - trop tard pour éditer :

Une des raisons pour lesquels plusieurs banques centrales à travers le monde s’active à mettre en place une monnaie centrale numérique, c’est la concurrence des cryptomonnaie.

Les cryptomonnaies présentent certaines caractéristiques et avantages que n’ont pas l’euro actuellement. Avec l’euro numérique, la BCE veut répondre à ces problématiques pour que les gens n’utilisent pas les cryptos à la place de l’euro pour certains usages.

Mais elle veut faire ça sans se mettre en concurrence avec les banques commerciales (explication dans mon commentaire précédent).