IBM a présenté aujourd'hui ses résultats financiers pour son premier trimestre 2015. « Big Blue » se porte toujours très bien, malgré de nombreux facteurs impactant négativement sur ses activités, comme les importantes fluctuations enregistrées par le dollar.

IBM souffre de la hausse du dollar

Pour le douzième trimestre de suite, IBM affiche un chiffre d'affaires en baisse sur un an. Lors du premier trimestre 2014, le géant américain était parvenu à générer 22,5 milliards de dollars, cette année, il n'est question que de 19,6 milliards, soit une baisse de presque 13 % sur un an. Sur trois mois, la baisse est même d'un peu plus de 18,5 %. Malgré cela, « Big Blue » continue d'accumuler les bénéfices avec un profit net de 2,4 milliards de dollars, en baisse lui aussi, de 5 % sur un an.

Si à l'état brut, ces quelques chiffres peuvent avoir l'air alarmants, il faut garder à l'esprit qu'IBM s'est récemment séparée de sa branche dédiée aux serveurs d'entrée et de milieu de gamme, vendue pour 2,1 milliards de dollars au chinois Lenovo. Ce rachat a été finalisé au 1er octobre 2014, ce trimestre n'est donc que le deuxième depuis cette cession. Selon IBM cela suffit à expliquer la différence enregistrée en termes de revenus sur un an, en annonçant une variation nulle du chiffre d'affaires « à monnaie et périmètre constants ». Martin Schroeter, le vice-président et directeur financier du groupe, estime d'ailleurs que les effets de la variation du taux de change du dollar est responsable à lui seul d'une baisse de 8 % du chiffre d'affaires, étant donné que « 2/3 des activités d'IBM ont lieu en dehors des États-Unis ».

Le matériel pour limiter la casse

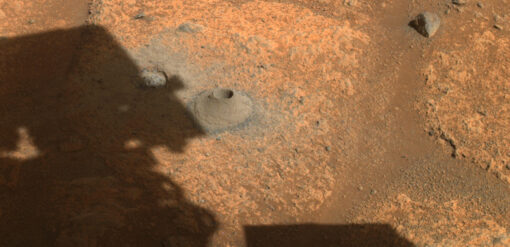

Comme on peut le voir sur le premier tableau ci-dessus, il n'y a qu'une seule branche d'activités qui est parvenue à ne pas stagner pendant l'année passée : le matériel. Ses serveurs haut de gamme System Z ont ainsi enregistré une hausse de 118 % de leurs ventes en un an, compensant largement la baisse de 8 % enregistrée par ses solutions de stockage.

Le poids de la branche Systems Hardware étant minime dans l'ensemble des revenus d'IBM (8,6 % du total) ces jolies performances n'ont pas suffi à compenser les 1 à 4 % de baisse des activités liées aux logiciels et aux services du géant américain.

Une stagnation globale

Il est enfin à noter que ces résultats ne sont pas dus à de mauvaises performances dans une zone du globe en particulier, mais qu'il s'agit bien d'une stagnation globale pour la multinationale américaine. Une fois les questions liées aux taux de change et à la revente d'une des branches serveurs à Lenovo, aucun marché ne se détache vraiment des autres.

Les plus fortes variations sont à mettre à l'actif du Japon, où IBM enregistre une timide hausse de 4 % de ses revenus, le bonnet d'âne revenant aux pays du BRIC (Brésil, Russie, Inde et Chine), où le chiffre d'affaires s'érode à hauteur de 3 % en un an. Sur l'ensemble des « Marchés majeurs » de la société (Amériques, Asie-Pacifique, Europe, Moyen-Orient et Japon) la variation est nulle.

À l'ouverture de Wall Street, les marchés financiers ont accueilli fraîchement les résultats d'IBM et n'accordent ni hausse ni baisse au cours de l'action du géant de l'informatique. « Big Blue » est donc toujours évaluée à hauteur de 164 milliards de dollars environ, contre 155 milliards pour Intel, 191 milliards pour Oracle ou 353 milliards pour Microsoft.

Commentaires (25)

#1

IBM pourrait avoir des cartes à jouer sur le BigData et l’IA.

A voir si elles sortiront suffisamment tôt..

#2

Le sous-titre " />

" />

#3

Je ne sais pas très bien quelles cartes ils pourraient avoir à jouer mais en tous les cas ils se sont débarrassés de tout ce qu’ils pouvaient.

Ils ne leur reste plus que leurs activité les plus rentables et/ou stratégiques.

Je suis donc curieux de savoir s’ils comptent rester tel quel et parier sur une croissance interne ou s’ils vont ouvrir de nouveaux business.

IBM me fait l’effet d’un géant endormi ; un géant en forme, fit et sans embonpoint mais qui vit de sa rente, au lieu de bouillonner et d’innover.

#4

Bof … je ne m’inquiète pas pour eux. Avec ce genre de contrat, pas de gros sushi en perspective …

#5

#6

Pourtant on peut difficilement dire qu’ils se touchent la nouille en R&D.

Par contre c’est moins visible aux yeux du grand public c’est sur.

#7

#8

Oui enfin quand bien même ça date de 2012, je doute que de tels projets soient mis en production en 3 semaines. " />

" />

#9

#10

niveau grand public c’est sur que IBM c’est pas trop visible

" />

" />

niveau entreprise surtout System Z là …… il y a IBM et les autres loin derrière

Bon allez retour sur tn3270 faire un peu de Cobol DB2 & co

#11

@ tout le monde

Non mais je sais qu’IBM a une très belle R&D.

Le problème c’est qu’elle est orientée vers le consulting, l’expérimentation, les marchés de niches très rentables.

Je ne vois pas de nouvelles branches ambitieuses s’ouvrir.

#12

#13

#14

il y a peu de grosse boite qui sont “agile” dans leur structure…

#15

#16

Je ne m’inquiète pas pour eux, IBM a toujours un ou deux crans d’avance technologique.

#17

#18

Back to the futur : AS400 & RPG power !!!

#19

Quand on voit le prix des Z, de mémoire 17k/an le CPU virtuel (la machine en avait ~500) on comprend pourquoi certaines boîtes commencent a revenir du tout IBM. D’autant que sur le soft, l’interopérabilité s’est vachent améliorée (merci le SOA) réduisant de beaucoup intérêt de gros softs intégrés qui coûtent un rein.

#20

Assez ironique de se dire que ces grosses boites prennent des orientation vers telle ou telle branche alors que rien n’es fixé.

Je pense notamment à l’abandon par de grands groupes de pdm concernant certains hardware (ordinateurs portables, uc).

Bon, j’ai du me planter pour la suite, ce doit plutot etre les services vers lesquels ils mettent le plus d’espoirs que les logiciels.

#21

Je ne connais pas ce système de facturation !

Au dessus les prix réels que j’ai mis étaient pour du z/OS

Les chiffres que tu donnent sont pour du Z Linux sur IFL ?

#22

#23

#24

oouuucchhh !

" />

" />

j’ai fait fort

#25

Y a encore des boites qui achetent du Z ?!?

Sinon IBM soft souffre des problemes classiques de tous les editeurs (bugs, régressions dans les patchs….), mais a un prix tout a fait exorbitant !

Le prix des licences IBM est bien trop cher, je pense que petit a petit les entreprises vont fuir IBM et tous les autres mastodontes style Oracle, SAP et consorts.

Le Saas, Iaas et Pass vont on sont deja a maturité, les boîtes comme IBM vivent sur leurs acquis mais a tres long terme, je ne serais pas aussi confiant que ça pour leur avenir